Informacja pochodzi z Monitora Polskiego z dnia 30 października 2018 roku (źródło).

Jeśli chcesz wpłacać na IKE dokładnie taką samą kwotę co miesiąc (od stycznia do grudnia 2019) i wykorzystać cały limit wpłat, przelewaj miesięcznie 1191,25 zł.

Jeśli chcesz wpłacać na IKE dokładnie taką samą kwotę co kwartał, przelej co trzy miesiące 3573,75 zł.

Limit wpłat na IKZE w 2019 wynosi 5718 zł.

Jak wykorzystać limit wpłat na IKE w 2019?

Więcej o limicie wpłat na IKE

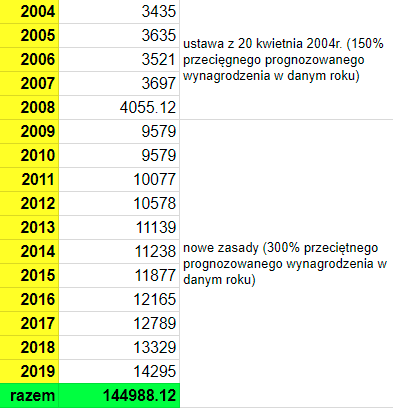

W 2019 będziemy mogli wpłacić na IKE 14 295 zł.

Skąd się wzięła ta kwota? Z dwóch źródeł:

- ustawy o IKE i IKZE, która mówi, że limit wpłat na IKE to „trzykrotność przeciętnego prognozowanego wynagrodzenia miesięcznego brutto w gospodarce narodowej na dany rok”

- projektu ustawy budżetowej na 2019 – tam przeczytamy, że „prognozowane przeciętne wynagrodzenie brutto w gospodarce narodowej wynosi 4765 zł" (źródło)

Pomnóżmy 4765 zł przez trzy - dostajemy 14 295 zł.

Łącznie od początku istnienia indywidualnych kont emerytalnych można było na nie wpłacić 144 988,12 zł.

To ważne – limit można wykorzystać w całości, w części lub w ogóle go nie wykorzystać. Na IKE można wpłacać oszczędności regularnie lub nieregularnie. Pełna dowolność – chyba że dostawca naszego konta zastrzeże inaczej w regulaminie, np. ustali minimalną roczną składkę.

Ale to rzadkość.

Ile będzie można oszczędzić na IKE w przyszłości?

Zrobiłem prostą prognozę limitów wpłat na IKE na kolejne 10 lat na podstawie ostatnich 4 lat.

Zakładam, że prawo się nie zmienia.

Tylko limit wpłat na IKE w 2019 jest rzeczywisty, reszta to szacunki. Przez najbliższe dziesięć lat będzie można odłożyć na IKE ponad 176 tysięcy złotych.

Moje decyzje

Osobiście prowadzę IKE od 2012 roku – od kilku lat w formie funduszy inwestycyjnych. Co roku podsumowuję swoje decyzje i wyniki (edycja 2018). IKE Plus w NN TFI można założyć przez internet.

Więcej o indywidualnym koncie emerytalnym

IKE to dobrowolny rachunek do oszczędzania połączony z ulgą podatkową (więcej). Oszczędności na IKE mogą mieć jedną z tych form:

- depozyty bankowe (banki komercyjne oraz spółdzielcze),

- rejestr funduszy inwestycyjnych (towarzystwa funduszy inwestycyjnych),

- giełdowe papiery wartościowe (domy maklerskie),

- polisy inwestycyjne (zakłady ubezpieczeń),

- dobrowolny fundusz emerytalny (powszechne towarzystwa emerytalne).

Decyzja o tym, w jakiej formie utrzymywać oszczędności na IKE jest kluczowa. Zależy od niej między innymi, jakimi kosztami będą obarczone, na jakie ryzyka będą wystawione oraz na jakie stopy zwrotu właściciel rachunku będzie mógł realistycznie liczyć w krótkim i długim okresie.

Więcej w tym praktycznym przewodniku.

Więcej w tym praktycznym przewodniku.

Najważniejszą zaletą indywidualnego konta emerytalnego jest zwolnienie tych oszczędności z podatku od dochodów kapitałowych (tzw. podatek Belki).

Szczegóły zwolnienia z podatku Belki (w tym warunki) są w tym artykule.

Obliczenia, ile ta ulga jest warta, są w tym artykule.

Inną unikalną cechą IKE jest to, że można te oszczędności przenosić między dostawcami (np. z zakładu ubezpieczeń do banku) z zachowaniem tarczy podatkowej oraz (po 12 miesiącach od podpisania umowy) bez kosztów.

Niedawno opisałem na własnym przykładzie, jak wygląda proces przenoszenia IKE – przenosiłem się z jednego TFI do innego TFI.

Nie każda instytucja finansowa ma w swojej ofercie indywidualne konta emerytalne. W tarczę podatkową powiązaną z IKE nie da się „ubrać” istniejących lokat, polis inwestycyjnych czy jednostek funduszy inwestycyjnych. To osobny produkt i osobna umowa.

Pod koniec 2017 stworzyłem ranking wszystkich IKE dostępnych na rynku z podziałem na kategorie – zapraszam.

Moje decyzje

Osobiście prowadzę IKE od 2012 roku – od kilku lat w formie funduszy inwestycyjnych. Co roku podsumowuję swoje decyzje i wyniki (edycja 2018). IKE Plus w NN TFI można założyć przez internet.

Czy i jak wykorzystam limit wpłat na IKE w 2019?

W pierwszej kolejności planuję jak co roku wykorzystać limit wpłat na IKZE (5718 zł), żeby użyć ulgi w podatku PIT z pracy.

U mojego nowego pracodawcy odkładam również w ramach pracowniczego programu emerytalnego (PPE), w tym w ramach składki dodatkowej pomniejszającej wypłatę.

Nie jestem pewien, czy po IKZE i PPE będę miał jeszcze wolne środki i motywację, żeby przelać je na indywidualne konto emerytalne.

W 2018 mi jej zabrakło. Nie wpłaciłem na IKE ani złotówki. Być może w 2019 będzie inaczej. Nie mam w tej kwestii precyzyjnych planów.

IKE prowadzę w formie funduszy inwestycyjnych w NN TFI (które polecam). Mimo zawirowań, inwestycja jest stabilna i przewidywalna. Mam też na nią w miarę jasny pomysł – więcej w tym wpisie.

Jeśli wpłacę w tym roku na IKE nowe środki, podzielę je między fundusze dłużne i akcyjne zgodne z moim podejściem. Nie planuję w tym zakresie rewolucji.

Na zakończenie

Tutaj wszystkie artykuły o trzecim filarze, IKE oraz IKZE.

Warto również przejrzeć inne narzędzia wspomagające oszczędzanie i inwestowanie.

Czy coś wiecej wiadomo o planach rządu względem IKE?

OdpowiedzUsuńDzięki za pytanie!

OdpowiedzUsuńO jakie dokładnie plany chodzi? Czy był już jakiś temat związany z IKE, który miał się wkrótce wyjaśnić?

Pozdrawiam, proszę wracać!

Były plany przelania części środków OFE na IKE, to pewnie wiązało by się z wprowadzeniem większych ograniczeń w swobodzie wypłat z tego konta. Rząd ostatecznie wycofał się z tych pomyslow, ale jakoś nie czuję się zbyt komfortowo wiedząc, że rząd się tymi pieniędzmi w jakikolwiek sposób interesuje.

OdpowiedzUsuńDzięki za odpowiedź,

UsuńO ile dobrze pamiętam, plany dotyczyły przelania części środków z OFE na IKZE. Rzeczywiście słuch po tym pomyśle zaginął.

Nie jestem w stanie rozwiać Pana wątpliwości związanych z ingerencją rządu/państwa w rozwiązania emerytalne. Być może ta chmura już zawsze będzie towarzyszyć oszczędzającym w Polsce.

Pozdrawiam, proszę wracać!

Plany były dość dobrze sprecyzowane. Środki z OFE miały być przekazane na dodatkowe IKZE. Z tym że te dodatkowe IKZE maiały być obłożone ograniczeniami odnośnie wypłat.

UsuńMam następujące pytanie:

OdpowiedzUsuńSam na IKE w formie rachunku maklerskiego inwestuję od kilku lat. Mam obecnie 36 wiosen. Liczę się z tym, że być może zamknę to IKE przed upływem wymaganego do ulgi wieku i będę musiał zapłacić "belkę" od zysków, jeżeli takowe będą.

Pomyślałem ostatnio, żeby założyć IKE w tej samej formie na mamę. Ona ma 56 lat, więc perspektywa ulgi podatkowej jest dosyć bliska. Sęk w tym, że ona nie ma dochodów. Czy mogę co roku darować jej kwotę (maksymalną) do wpłaty na IKE, przelewać ją na jej konto, składać druk w US aby darowizna była w pełni legalna i nieopodatkowana a następnie przelewać ją na jej IKE. Robić to przez 5 lat a po zamknięciu IKE mama podaruje mi te środki (z ewentualnym zyskiem bez belki... bądź ze stratą) z powrotem. Darowizna oczywiście będzie zgłoszona i bez podatku. Czy ktoś (w domyśle US) może się czegoś doczepić w takim działaniu? Wszystko wydaje mi się być zgodne z prawem, ale być może o czymś nie wiem.

Co Ty o tym myślisz?

pozdrawiam

Witam,

OdpowiedzUsuńChciałbym przygotować moje NNTFI IKE na okres recesji. Czy mogę poprosić o Pana ocenę, które instrumenty: Akcji, Obligacji, Krótko-terminowy, Dłużny, Mieszany, Cyklu życia dają większą możliwość ochrony kapitału podczas mocnej recesji.

Pozdrawiam,

Mazda

Dzięki za pytanie,

UsuńTradycyjnie w recesji najlepiej radzą sobie fundusze krótkoterminowych obligacji skarbowych. Dobrze zachowują się również kluczowe waluty świata, np. USD czy CHF.

Nie jestem pewien, czy takie klasyczne zachowanie powtórzy się podczas najbliższej recesji - kiedykolwiek ona by nie nadeszła i jakąkolwiek formę by nie przybrała.

Pozdrawiam, proszę wracać!