Jeśli to prawda, że oszczędzanie na

emeryturę jest jak maraton, pokonałem już może z 1/8 dystansu 🙂

Z tej okazji chciałbym spojrzeć na

swoje wyniki, koszty i komplikacje po 5 latach od założenia IKE.

Niedługo potem założyłem też IKZE.

Wcześniej przyglądałem się swoim

oszczędnościom na IKE i IKZE osobno. Robię to raz w roku (ostatnie rozliczenie IKE, ostatnie rozliczenie IKZE).

Tym razem chciałbym sprawdzić, jak

wygląda mój cały portfel emerytalny. W pewnym sensie są to

oszczędności o wspólnym celu i horyzoncie inwestycyjnym. Można i warto rozpatrywać je razem.

Ostrzeżenie: wyniki mojego portfela

emerytalnego IKE i IKZE prezentuję po bardzo dobrym okresie na

rynkach. Nawet sam się nie spodziewam, że zawsze będą takie

satysfakcjonujące 🙂

Mój portfel emerytalny (IKE + IKZE)

wypracował od startu:

- 13 057 zł zysku netto,

- 19,77% absolutnej (łącznej) stopy zwrotu,

- 6,01% średniorocznej stopy zwrotu.

Są to wyniki na dzień 13 kwietnia

2017. Są po wszystkich kosztach (np. opłat za zarządzanie w funduszach czy prowizji za transakcje na rachunku inwestycyjnym).

Od razu wyjaśniam, że:

- zysk netto to obecna wartość rachunków IKE i IKZE minus wpłacony kapitał,

- absolutna stopa zwrotu to stosunek zysku netto do wpłaconego kapitału,

- średnioroczna stopa zwrotu uwzględnia rozłożenie wpłat na IKE i IKZE w czasie i pokazuje, w jakim rocznym tempie rosły moje oszczędności (można ją porównać do oprocentowania lokaty bankowej).

Od trzech lat prowadzę IKE Plus z

funduszami inwestycyjnymi NN TFI (wcześniej gdzieś indziej), które

polecam. Założenie rachunku odbywa się w 100% przez internet.

IKZE prowadzę od początku w formie

rachunku inwestycyjnego. Polecam również IKZE Plus z funduszami inwestycyjnymi w NN TFI.

Więcej o wynikach portfela emerytalnego

W chwili publikowania tego tekstu mój

portfel emerytalny wypracowuje ponad 13 000 zł zysku netto.

Za jego sporą część odpowiadają

ostatnie miesiące, które dopieściły oszczędzających, którzy

posiadali w tym czasie aktywa udziałowe.

Poniżej wykres pokazujący zmianę

zysku netto w czasie – od kwietnia 2012, gdy założyłem IKE.

Podobne wrażenie robi wykres łącznej

stopy zwrotu. Od stycznia 2016 opłacało się posiadać akcje, czy

to bezpośrednio, czy przez fundusze akcji.

Kilka dobrych miesięcy dla jednego ze składników portfela (akcji) podniosło średnioroczną stopę zwrotu z ok. 4% rocznie przez większość 2016 roku do ok. 6% rocznie w tej chwili.

Jak widać na wykresie, jest ona oczywiście zmienna i – jeśli ktoś utrzymuje oszczędności w aktywach udziałowych – musi się liczyć z tym, że kilka gorszych tygodni lub miesięcy może sprowadzić ją znacznie niżej.

Jak widać na wykresie, jest ona oczywiście zmienna i – jeśli ktoś utrzymuje oszczędności w aktywach udziałowych – musi się liczyć z tym, że kilka gorszych tygodni lub miesięcy może sprowadzić ją znacznie niżej.

Moje oszczędzanie na emeryturę - wyniki na IKE i IKZE

Na swoim IKZE utrzymuję swoje

oszczędności w akcjach ponad 20 polskich spółek publicznych.

Moje IKZE wypracowało do dnia

publikacji tego tekstu:

- 6268 zł zysku netto,

- 31% absolutnej stopy zwrotu,

- 13,4% średniorocznej stopy zwrotu.

W obliczeniach nie uwzględniam zwrotów nadpłaty podatku wywołanych wpłatami na IKZE.

Na IKE Plus z funduszami inwestycyjnymi

NN TFI (które polecam) dzielę oszczędności między fundusze

dłużne (w tej chwili ok. 75%) i udziałowe (ok. 25%).

Moje IKE wypracowało do dnia

publikacji tego tekstu:

- 6788 zł zysku netto,

- 14,8% absolutnej stopy zwrotu,

- 4,02% średniorocznej stopy zwrotu.

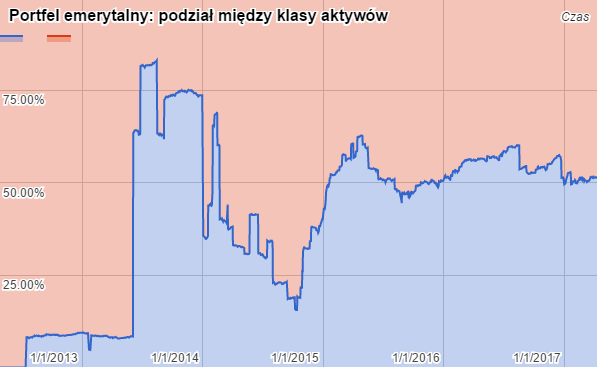

Portfel emerytalny – podział między

klasy aktywów

Na IKZE 100% oszczędności jest w

aktywach udziałowych (akcje polskich spółek).

Na IKE 75% oszczędności jest w

aktywach dłużnych (np. fundusz gotówkowy i obligacji), a 25% w

udziałowych.

A jak wygląda podział między klasy

aktywów dla wszystkich oszczędności, które zgromadziłem od

startu na IKE i IKZE?

Prawie idealnie pół na pół.

Kolor niebieski to akcje (w tej chwili

ok. 51%), kolor czerwony to obligacje (ok. 49%).

Poniższy wykres pokazuje zmiany w alokacji od początku mojego oszczędzania na emeryturę przez IKE i IKZE.

Poniższy wykres pokazuje zmiany w alokacji od początku mojego oszczędzania na emeryturę przez IKE i IKZE.

Na początku prowadziłem tylko IKE w

formie obligacji skarbowych. Potem doszedł rachunek inwestycyjny

IKZE. Przeniesienie IKE do funduszy inwestycyjnych oraz kolejne

wpłaty na IKZE sprawiły, że akcje stawały się coraz ważniejszym

składnikiem portfela.

Mój portfel emerytalny IKE i IKZE –

co dalej?

Nie planuję w tej chwili przenoszenia

IKE czy IKZE do innej instytucji finansowej.

Jestem zadowolony z IKE Plus z

funduszami inwestycyjnymi w NN TFI (które polecam). Również mój

sposób działania na rachunku inwestycyjnym (w domu maklerskim BDM)

wydaje się przynosić satysfakcjonujące efekty.

Więcej o tych inwestycjach napisałem

w rozliczeniu IKE do 2016 i rozliczeniu IKZE do 2016.

Chodzi mi po głowie kilka ulepszeń,

ale mam zamiar je wdrożyć małymi krokami i rozłożyć cały

proces na dłuższy okres (np. rok albo dłużej).

Jeśli chodzi o IKZE, rozważam:

- zmniejszenie liczby spółek z ponad 20 do ok. 10-15, gdy tylko będę pewniejszy swojego procesu selekcji biznesów, które „budują wartość dla akcjonariuszy”,

- dodanie możliwości lokowania do 30-50% w obligacje korporacyjne i skarbowe, żeby zmniejszyć zmienność wyceny tych oszczędności.

Jeśli chodzi o IKE, rozważam:

- wykonywanie mniejszej liczby operacji, za to o większej wartości i z większym przekonaniem zmieniających podział między klasy aktywów, gdy jestem przekonany o istnieniu długoterminowych okazji.

Inna ważna rzecz: po kilku latach dość

intuicyjnego oszczędzania na emeryturę (więcej), chciałbym lepiej określić:

- ile powinienem oszczędzać miesięcznie, żeby osiągnąć swoje cele,

- jakie są te cele „w liczbach bezwzględnych”,

- gdzie jestem w tej chwili na drodze do zbudowania dodatkowego źródła dochodów, z którego skorzystam po zakończeniu pracy w przyszłości.

Planuję napisać o tym serię

artykułów z kalkulatorami – pierwszy wkrótce.

Moje decyzje

Osobiście IKZE prowadzę od 2012 w formie rachunku maklerskiego w BM BDM – można założyć je przez internet. Niedawno rozliczyłem swoje wyniki. Co roku odliczam wpłaty od podatku dochodowego (przykład z rozliczenia za 2015).

Prowadzę też IKE w formie rejestru funduszy inwestycyjnych, na IKE Plus w NN TFI (wcześniej ING TFI). Pisałem w szczegółach o motywach tej decyzji i najważniejszych parametrach umowy. Rozliczyłem swoje wyniki do 2016. NN TFI oferuje też rejestr funduszy inwestycyjnych w połączeniu z IKZE.

Niedawno stworzyłem rankingi wszystkich ofert IKZE oraz IKE dostępnych pod koniec 2016.

Tutaj wszystkie artykuły o trzecim filarze, IKE oraz IKZE.

Warto również przejrzeć inne narzędzia wspomagające oszczędzanie i inwestowanie.

Osobiście IKZE prowadzę od 2012 w formie rachunku maklerskiego w BM BDM – można założyć je przez internet. Niedawno rozliczyłem swoje wyniki. Co roku odliczam wpłaty od podatku dochodowego (przykład z rozliczenia za 2015).

Prowadzę też IKE w formie rejestru funduszy inwestycyjnych, na IKE Plus w NN TFI (wcześniej ING TFI). Pisałem w szczegółach o motywach tej decyzji i najważniejszych parametrach umowy. Rozliczyłem swoje wyniki do 2016. NN TFI oferuje też rejestr funduszy inwestycyjnych w połączeniu z IKZE.

Niedawno stworzyłem rankingi wszystkich ofert IKZE oraz IKE dostępnych pod koniec 2016.

Tutaj wszystkie artykuły o trzecim filarze, IKE oraz IKZE.

Warto również przejrzeć inne narzędzia wspomagające oszczędzanie i inwestowanie.

Moje oszczędzanie na emeryturę przez IKE – wyniki, koszty i komplikacje po 5 latach od startu. bardzo interesujący artykuł. Jestem bardzo ciekawy jakby ten wynik wyglądał gdyby te same Pańskie oszczędności były ulokowane w innym IKE np. Milenium?

OdpowiedzUsuńDzięki za komentarz.

UsuńW rozliczeniu wyników swojego IKE mam sekcję, w której porównuję wyniki do "dobrych lokat bankowych" http://www.mojaprzyszlaemerytura.pl/2016/09/wyniki-ike-2016.html

Chętnie porównałbym wynik całego portfela do IKE z rachunkiem oszczędnościowym w Banku Millennium. Potrzebuję do tego oprocentowania tego IKE od momentu, gdy założyłem swoje IKE i IKZE, z datami wszystkich zamian.

W tej chwili nie mam takich danych. Nie wiem też, czy są łatwo dostępne. Temat do sprawdzenia.

Pozdrawiam, proszę wracać!

Panie Mateuszu, o ile pamięć mnie nie myli to od 2013 roku oprocentowanie w Banku Milenium wynosi 3%. Pozdrawiam Krzysztof

OdpowiedzUsuńMusiałbym to sprawdzić w jakimś źródle i mieć daty, kiedy oprocentowanie się zmieniało i na jakie. Tylko wtedy mogę zrobić to porównanie.

UsuńPozdrawiam, proszę wracać!

Witam,

OdpowiedzUsuńciekawy artykuł, szczególnie dla autora, który może na podstawie dodatkowych przemyśleń wyciągnąć dodatkowe wnioski, ale pytania są jak najbardziej zasadne dla każdego, który inwestuje w podobny sposób - sam skorzystam.

I dodatkowo - czy nie należałoby mówić o zysku "brutto"? Dopóki pieniądze nie są wypłacone, podawane kwoty są razem z podatkiem dochodowym, który będzie potrącony po wypłacie (szczególnie przy IKZE, lub IKE przed osiągnięciem odpowiedniego wieku), no ale próba podawania zysku prawdziwie netto, zagmatwałaby pewnie cały obraz (przekaz).

Pozdrawiam i życzę sukcesów!

Dzięki za komentarz.

UsuńProszę przejrzeć ten artykuł: http://www.mojaprzyszlaemerytura.pl/2016/09/wyniki-ikze-2016.html

Opisałem i obliczyłem w nim wszystkie komplikacje, które są powiązane z IKZE.

Również ten artykuł może Pana zainteresować: http://www.mojaprzyszlaemerytura.pl/2017/01/zwrot-ike-ikze-koszty.html

Pozdrawiam, proszę wracać!

Gdzie generuje Pan statystyki dla portfela oszczędności? Szukałem czegoś gdzie mógłbym dodać wszystkie swoje oszczędności tak aby były widoczne na jednym wykresie, abym mógł wygenerować wykres zysków (jak to jest u Pana), ale nie potrafię znaleźć.

OdpowiedzUsuńDziękuję za pytanie!

UsuńKorzystam z arkusza kalkulacyjnego Google, który sam zaprojektowałem.

Pozdrawiam, proszę wracać!