Tydzień temu podsumowałem

wyniki i koszty swojego IKZE po czterech latach od założenia tego konta emerytalnego. Dzisiaj przyglądam się w ten sam sposób

swojemu IKE.

Nie jest świetnie, ale jest OK 🙂

Robię taką szczegółową, spokojną analizę raz w roku, żeby lepiej wiedzieć, co w ogóle posiadam i czy moje decyzje pomagają czy przeszkadzają mi w osiąganiu celu, jakim jest systematyczne budowanie długoterminowych oszczędności.

Nie jest świetnie, ale jest OK 🙂

Robię taką szczegółową, spokojną analizę raz w roku, żeby lepiej wiedzieć, co w ogóle posiadam i czy moje decyzje pomagają czy przeszkadzają mi w osiąganiu celu, jakim jest systematyczne budowanie długoterminowych oszczędności.

Prowadzę swoje

indywidualne konto emerytalne od końca kwietnia 2012 roku. Przez

pierwsze 13 miesięcy miało ono formę detalicznych obligacji

skarbowych na tzw. IKE Obligacje. W maju 2013 przeniosłem

oszczędności na rejestr funduszy inwestycyjnych w Legg Mason TFI.

We wrześniu 2014 przeniosłem oszczędności na IKE Plus z

funduszami inwestycyjnymi w NN TFI (dlaczego?), gdzie utrzymuję je

do tej pory (więcej o procesie przenoszenia IKE).

Ile zgromadziłem

środków na swoim indywidualnym koncie emerytalnym przez ponad cztery lata

oszczędzania? Jak wygląda moja stopa zwrotu? Ile kosztowało mnie

prowadzenie IKE?

W dniu publikacji tego

artykułu (25 września 2016) najważniejsze informacje

dotyczące wyników mojego IKE od początku istnienia to:

- 4493 zł zysku netto

- 10,02% całkowitej stopy zwrotu

- 3,23% średniorocznej stopy zwrotu

Te trzy parametry będą

się przewijać przez cały ten artykuł, więc chciałbym wyjaśnić,

że:

a) zysk netto to

różnica między obecną wartością IKE a sumą wpłat

b) całkowita stopa

zwrotu to stosunek zysku netto do sumy wpłat

c) średnioroczna stopa

zwrotu pokazuje, ile zarabiałem na swoim kapitale w skali roku

(obliczam ją przy użyciu funkcji XIRR, która uwzględnia

rozłożenie wpłat na IKE w czasie) – to moja ulubiona miara dla

wieloletnich, niejednorazowych inwestycji

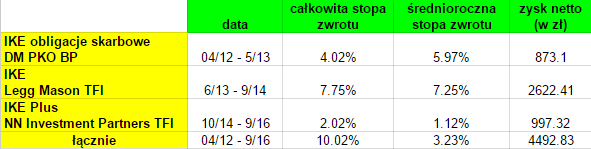

Gdybym chciał rozbić

wyniki na mojej inwestycji pomiędzy trzech dostawców mojego IKE od

kwietnia 2012 roku, wyglądałoby to tak:

Jak widać, z dzisiejszego

punktu widzenia to pierwsze dwa lata odpowiadają za większość

zysku i jako takie stopy zwrotu. Ostatnie dwa lata są dla mojej

funduszowej inwestycji na IKE znacznie mniej hojne.

IKE Plus w NN TFI można założyć przez internet.

Ostatnie 12 miesięcy,

podobnie zresztą jak poprzednie, były dla inwestycji bardzo trudne

– mnóstwo zmienności oraz generalnie opadająca średnioroczna stopa zwrotu. Wartość mojego konta IKE jest wciąż o ok. 1,5

tysiąca złotych poniżej najlepszych odczytów z maja i czerwca

2015 roku, gdy zysk netto zbliżał się do 6 tysięcy, a

średnioroczna stopa zwrotu wynosiła ok. 6%.

Przyjrzyjmy się, jak

zmieniały się w czasie trzy najważniejsze parametry mojego IKE:

łączny zysk w złotych, całkowita stopa zwrotu od początku IKE

oraz średnioroczna stopa zwrotu:

W pierwszym roku

oprocentowanie było stałe (6,5%) i gwarantowane, dzięki czemu

wyniki były bardzo stabilne. Przejście na fundusze inwestycyjne

to automatycznie większa zmienność. Dla mnie najważniejszym

narzędziem panowania nad skalą tej zmienności jest alokacja między

fundusze reprezentujące najważniejsze klasy aktywów – dłużne

(o mniejszej zmienności i potencjale zysków) oraz udziałowe (o

większej zmienności i potencjale zysków).

Zebrałem zmiany w

alokacji między klasy aktywów od kwietnia 2012 na jednym wykresie.

Pierwszy okres to 100% obligacji skarbowych na IKE obligacje, kolejne

lata to rozłożenie oszczędności między fundusze dłużne

(niebieski) oraz udziałowe (czerwony).

Przez ostatni rok udział

funduszy akcyjnych na moim IKE wahał się pomiędzy 35% a 45%. W tej

chwili podział między aktywa udziałowe i dłużne jest zbliżony

do 35/65.

O podziale oszczędności między fundusze (alokacji)

Czy moja alokacja

między klasy aktywów jest sztywna czy zmienna? Z czego wynika? W

bardzo dużym skrócie – są stałe proporcje między funduszami

bezpiecznymi i ryzykownymi, które uważam za optymalne dla siebie na IKE, ale

dopuszczam nieznaczne odchylenia od nich.

Optymalne proporcje na IKE

to ok. 30-40% aktywa udziałowe, 60-70% aktywa dłużne. Jestem

gotowy przechylić się mocniej w stronę aktywów udziałowych po

dłuższych okresach spadków wycen oraz sentymentu dla tej klasy

aktywów. Jestem chętny przechylić się mocniej w stronę aktywów

dłużnych po dłuższych okresach wzrostu cen, wycen oraz sentymentu

na rynkach akcji.

Niestety, w połowie 2015

rynek zaskoczył mnie silnymi spadkami w momencie, gdy na inwestycję

składało się ok. 50% funduszy o podwyższonej zmienności i to do

dzisiaj odbija się czkawką na wynikach. Inwestycja trwa dalej.

Co ważne, w systemie

transakcyjnym NN TFI nie ma możliwości ustawienia procentowego

podziału między fundusze czy też automatycznego rebalancingu. To

spory minus ich infrastruktury, który utrudnia zarządzanie

inwestycją w oparciu o alokację między klasy aktywów czy

zmienność. Pisałem o tym wcześniej.

Moje IKE na tle „zwykłej” lokaty bankowej

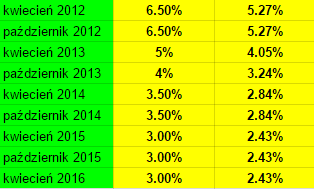

Postanowiłem

sprawdzić, jak wypadają wyniki mojego IKE od początku jego

istnienia w porównaniu ze „zwykłymi” lokatami bankowymi.

Przeprowadziłem symulację dla bardzo dobrych 6-miesięcznych lokat – wsteczne

oprocentowanie sprawdziłem na Comperia Analytics. Odsetki

pomniejszane są o podatek od zysków kapitałowych. Poniższa

tabelka pokazuje, kiedy rozpoczynały się hipotetyczne lokaty oraz

jakie było ich oprocentowanie brutto i netto.

Na dzień 25 września

wartość takiego hipotetycznego rachunku depozytów bankowych byłaby

o jakieś 250 zł niższa niż mojego IKE w NN TFI. Tak wygląda

zestawienie zysków netto na moim IKE (kolor niebieski) z zyskami z

atrakcyjnych lokat bankowych (kolor czerwony) w trakcie ostatnich czterech lat.

Przy dzisiejszym odczycie moja inwestycja okazałaby się prawdopodobnie mniej zyskowna niż inwestycja z takimi samymi wpłatami na IKE w najlepszych bankach spółdzielczych, a nawet na IKE w Banku Millennium.

Czy moje decyzje IKE Plus w NN TFI są wartościowe?

Z ciekawości sprawdziłem

też, jak wypadła moje IKE od momentu przeniesienia go do NN TFI w

porównaniu z gotowymi strategiami, np. funduszem NN Stabilnego

Wzrostu oraz NN Perspektywa 2030. Wybrałem je do porównania,

ponieważ struktura ich aktywów jest najbardziej zbliżona do

optymalnej struktury, którą staram się utrzymywać w swoim

portfelu (czyli ok. 30-40% akcji, reszta obligacje).

Wygląda na to, że moja

inwestycja zachowywała się lepiej niż identyczna w NN Stabilnego

Wzrostu. Na dzień 25 września 2016 jej przewaga wynosi ok. 850 zł.

Powiększyła się od ostatniego pomiaru rok temu. Tak to wyglądało

przez ostatnie dwa lata – linia niebieska to moje IKE w NN TFI,

linia czerwona to NN Stabilnego Wzrostu z takimi samymi wpłatami jak

na moim IKE.

Z kolei w starciu z NN

Perspektywa 2030 na dzień 15 października 2015 moje IKE przegrywa o

jakieś 30 zł. Jak widać na wykresie, ich zachowanie jest przez

większość czasu bardzo zbliżone. W jakimś sensie mógłbym „dać

sobie spokój” z prowadzeniem własnego portfela i trzymać

wszystko w tym funduszu cyklu życia:

I jeszcze jeden test mojej

aktywności. Sprawdziłem, jaka byłaby wartość mojego IKE, gdybym

od maja 2015 roku (daty ostatniej wpłaty na to konto) nie robił

żadnych zmian w alokacji między fundusze. Czy byłaby dzisiaj

wyższa, czy niższa? Czy całe to przesuwanie oszczędności między

funduszami przyniosło mi jakieś korzyści?

Jeśli już, to

umiarkowane – wartość takiego hipotetycznego IKE „zainwestuj i

zapomnij” byłaby dzisiaj o 367 zł niższa. Interesujące.

Koszty IKE przez cztery lata

Żaden dostawca (dom

maklerski PKO BP przy IKE Obligacje, Legg Mason TFI oraz NN TFI) nie

wziął żadnych pieniędzy za założenie konta. IKE Obligacje

zdążyłem zamknąć zanim po drugim roku wskakują opłaty od

wartości aktywów dla domu maklerskiego. Wypłata transferowa do

Legg Mason TFI kosztowała mnie tylko trochę czasu potrzebnego na

załatwienie formalności.

Na IKE w Legg Mason nie ma

opłat za nabycia oraz zamiany jednostek funduszy. Towarzystwo

pobiera opłaty za zarządzanie, które są wliczone w cenę

jednostek i klient ich nie widzi. Oszacowałem, że przez 16 miesięcy

prowadzenia w tym towarzystwie IKE, Legg Mason pobrało ok. 850 zł

tytułem opłaty za zarządzanie (wartość oszczędności wynosiła

w tym okresie średnio 25 500 zł). Do tego doszły koszty transakcji

wykonywanych przez fundusze i innych opłat, które obciążają

klientów – być może było to dodatkowe 50-100zł.

Przeniesienie IKE z

Legg Mason do NN TFI kosztowało mnie trochę czasu potrzebnego na

załatwienie formalności oraz 31zł (notariusz i znaczek pocztowy).

Na IKE Plus w NN TFI nie są pobierane opłaty za nabycie lub zamianę

jednostek funduszy. Szacuję, że przez 2 lata

prowadzenia w tym towarzystwie IKE, NN TFI pobrało ok. 1000 zł

tytułem opłaty za zarządzanie (wartość oszczędności w tym

okresie wynosiła średnio 45 000 zł). Inne, niewidzialne dla

klienta koszty to prawdopodobnie dodatkowe 100-200 zł.

Dodajmy, że prawie 1000

zł zysku, który osiągnąłem na IKE w NN TFI to kwota netto – po

odliczeniu wszystkich opłat i kosztów związanych z prowadzeniem

funduszy.

Co dalej z moim IKE?

Najważniejszą regułą

porządkującą moje inwestycje pozostanie alokacja (podział) między

klasy aktywów / poziom zmienności. Domyślne proporcje, do których

dążę na IKE to ok. 30-40% w funduszach o podwyższonej zmienności,

ale jestem gotowy się od nich odchylać.

W długim okresie, żeby

te odchylenia pozytywnie wpływały na wynik, muszą być

kontrariańskie (np. zwiększanie inwestycji w akcje po dłuższych

okresach spadków cen, wycen i sentymentu). To nie zadziała

codziennie, to nie zadziała za każdym razem, ale w długim okresie

takie aktywne podejście powinno lekko wspierać, a nie demolować,

wyniki.

Wciąż uważam, że warto

rozkładać ryzyko również na aktywa zagraniczne. Na moje IKE w NN

TFI składają się również jednostki funduszy aktywów

zagranicznych, w tym rynków wschodzących.

Poza tym jestem

wczesnym trzydziestolatkiem i kwota ok. 50 tysięcy złotych

zgromadzona na IKE (plus oszczędności na IKZE) daje mi poczucie, że

nie jestem w kwestii oszczędzania na prywatną emeryturę daleko w

lesie. Zacząłem ten proces, postawiłem pierwsze kroki, mam jeszcze

mnóstwo czasu – to na tym etapie życia nie jest najważniejszy cel.

IKE i IKZE pozostają

jednak dla mnie optymalnymi miejscami dla długoterminowych,

„głębokich” oszczędności. Nie znam lepszych w polskich

warunkach. To może się niestety zmienić, jeśli plany rządzących dotyczące trzeciego filaruzaczną wchodzić w życie - bacznie obserwuję sytuację.

Czego spodziewam się w

kolejnym okresie po funduszach, które posiadam na IKE? Wydaje mi

się, że powrót do średniorocznej stopy zwrotu na poziomie 5-6% w

skali roku czy więcej będzie bardzo trudny. Rentowność obligacji

w krajach rozwiniętych, w tym Polsce, jest bardzo niska. To nie

wróży najlepiej dla tej klasy aktywów. Nie sądzę, żebyśmy

mogli liczyć na więcej niż 1-3% w skali roku nominalnie. Gdyby

pojawiła się inflacja stopy zwrotu mogą być nawet przejściowo

ujemne.

Jeśli skądś ma

pochodzić większy wzrost to z części akcyjnej, w której mam w

tej chwili ulokowane jakieś 35% oszczędności. Ten wzrost musiałby

być naprawdę znaczący i długotrwały, żeby „pchnąć” moją

średnioroczną stopę zwrotu z ok. 3% dzisiaj trochę wyżej.

Nastawiam się raczej na niewdzięczny, zmienny rynek oraz stonowane

stopy zwrotu. Będę nadal stosować podejście oparte o optymalną

dla mnie alokację między klasy aktywów oraz nieznaczne

(kontrariańskie) odchylenia.

IKE Plus w NN TFI można założyć przez internet.

Niedawno rozliczyłem gruntownie również swoje IKZE z rachunkiem maklerskim od początku jego istnienia.

Niedawno rozliczyłem gruntownie również swoje IKZE z rachunkiem maklerskim od początku jego istnienia.

Na zakończenie

Tutaj znajdują się wszystkie omówienia umów IKZE w 2015, a tutaj znajduje się przegląd umów IKE w 2015.

Zapraszam do zapisywania się na bezpłatny, e-mailowy tygodnik Moja Przyszła Emerytura – co niedzielę podsumowanie tygodnia, zapowiedzi oraz coś ekstra.

Solidne omówienie, wiele pokazuje. Interesujące jest to, że odkładanie na IKE typu "zainwestuj i zapomnij" dałoby gorszy efekt niż odkładanie na zwykłych lokatach.

OdpowiedzUsuńUwaga na bardzo ostre wnioski. Wczoraj lepszy, dzisiaj gorszy, jutro znowu lepszy. Oszczędności w funduszach mają zmienną wycenę, zdarzają się dynamiczne zmiany w górę i w dół, z którymi trzeba nauczyć się żyć, a wręcz wykorzystywać; oszczędności w depozytach to liniowy, stabilny, powolny przyrost pieniędzy - tylko tyle i aż tyle.

UsuńPozdrawiam, proszę wracać!

Michał, czy możesz podać, które dokładnie fundusze NN masz aktualnie i ich proporcjonalny udział ?

UsuńNiechętnie ;)

UsuńW sumie nie widzę specjalnie powodu, żeby to opisywać w takich szczegółach.

35% to aktywa udziałowe, 65% to aktywa dłużne.

Dłużne to głównie Gotówkowy i Lokacyjny Plus.

Akcyjne wszystkie z różnymi wagami.

Mam też Stabilny Globalnej Alokacji, który traktuję jako 25% udziały, 75% dług.

Pozdrawiam, proszę wracać!

W ostatnim okresie ani fundusze pieniężne ani obligacji nie gwarantują - bezpieczeństwa. Jest bardzo trudny wybór - nie wyjścia - trzeba wchodzić w fundusze akcyjne,

UsuńNajgorsze jest to, że nie dowożą nawet stóp zwrotu na poziomie przeciętnych lokat bankowych. Mocno mulą wyniki. Wyższych stóp zwrotu niestety trzeba szukać w jakichś alternatywach cały czas pamiętając o ich zmiennej wycenie i tym, czy sobie z tą zmiennością poradzimy psychicznie ;)

UsuńJestem ciekawy, w jakich nastrojach będziemy za rok i co nas przez ten czas zaskoczy.

Pozdrawiam, proszę wracać!

Mam Pytanie . Jak sie do tego zestawienia maja ewyniki NN IKE(IKZE) DFE

OdpowiedzUsuńhttps://www.nnikze.pl/notowania.html. W 3 lata prawie 100 % ?

Nokautujące wyniki w zestawieniu z tymi przedstawionymi .Proszę o komentarz bo to aż podejrzanie dobre

Pozdrawiam

Radek

Nie rozumiem pytania.

UsuńPrzecież ja prowadzę IKE w NN TFI, a nie w dobrowolnym funduszu emerytalnym. To po pierwsze.

Po drugie, te 100% czy ileś tam zakłada, że ktoś wpłacił wszystko na początku i liczy wynik na końcu. To ma się nijak do tego, jak normalny człowiek oszczędza. Normalny człowiek wpłaca składki stopniowo, czyli nie załapie się na cały ten zwrot.

Mam nadzieję, że to coś wyjaśnia.

Pozdrawiam, proszę wracać!

Cześć Michał!

OdpowiedzUsuńJa również co roku dokonuję oceny moich aktywów emerytalnych. W 2009r. założyłem rachunek IKE-Obligacje, na którym gromadzę obligacje 10-letnie. W przeciwieństwie do Ciebie nie zdecydowałem się na zmianę IKE-Obligacje na inne, a to dlatego, że w latach 2009-2012 marże na obligacjach 10 letnich sięgały 3%. Nawet dzisiaj przy nieznacznej deflacji oprocentowanie tych aktywów przebija najlepsze lokaty. Oczywiście począwszy od 2019r. posiadane przeze mnie 10-latki będą się spieniężać lub zamieniać na nowe edycje obligacji. Od kilku lat istnieje możliwość nabycia w ramach IKE-Obligacje innych obligacji, o krótszym terminie zapadalności (2,3 i 4-latki). W przypadku niższych marż, to właśnie na krótszych obligacjach można "przeczekać" mniej korzystne warunki oszczędzania i zobaczyć co nastąpi później. Niemniej jednak od grudniowej edycji obligacji skarbowych marże nieco ruszyły w górę (na razie tylko dla pierwszego roku oszczędzania). Na chwilę obecną nie decyduję się na zmianę IKE-Obligacje na inny sposób oszczędzania - pozostanie on moim - mówiąc kolokwialnie stabilnym filarem oszczędności emerytalnych.

Kolejnym moim filarem oszczędności emerytalnych jest PPE prowadzone w ING. W tym przypadku do składki od pracodawcy zdecydowałem się na dodatkową składkę i zagralem va banque - całość inwestuję w fundusz akcyjny. PPE mam prowadzone od początku 2012r. i po niewielkich zachwianiach wartości aktywów w trakcie - na dzień dzisiejszy jestem na całkiem przyzwoitym plusie. Zaplanowałem sobie, że kiedy moje aktywa na funduszu akcyjnym osiągną poziom 50.000,00 zł., (ok. połowy 2018r. licząc z wpłat), to rozpocznę inwestować w inny typ funduszu (jeszcze nie wiem co wybiorę).

Do IKZE jakoś dotąd nie potrafię się przekonać. Sama ulga na podatku dochodowym mnie nie przekonuje. Trochę obawiam się, że rząd może zacząć majstrować przy zryczałtowanym podatku pobieranym na końcu inwestycji.

Ostatnia inwestycją, ale już poza IKE i PPE, która w ostatnim czasie przyniosła mi dochód, to waluta - konkretnie USD, aczkolwiek z walutami bywa różnie. Niemniej jednak wzrost kursu USD w ostatnim czasie był dosyć spektakularny, a dolar nie powiedział jeszcze ostatniego słowa.

Pozdrawiam serdecznie!

Dzięki za bogaty opis swoich wyborów.

UsuńŚwietna decyzja z dopłatami do PPE plus wielkie szczęście, że pracodawca w ogóle prowadzi dla swoich pracowników pracowniczy program emerytalny. Na dodatek fundusze ING (obecnie NN TFI) są na PPE jeszcze tańsze (niższa opłata za zarządzanie) niż na IKE i IKZE.

Z takim szerokim podejściem do długoterminowych oszczędności można ze spokojem myśleć o przyszłości.

Gdybym sam miał gdzieś PPE, być może też nie eksploatowałbym na 100% IKE i IKZE. Po prostu moje potrzeby byłby zaspokojone przez powszechny system, PPE i np. IKZE. Do tego dochodzą jakieś zwykłe oszczędności, np. waluty czy zwykłe fundusze i temat oszczędzania na emeryturę jest w zasadzie zdjęty ze stołu.

Pozdrawiam, proszę wracać!

Witam!

OdpowiedzUsuńOd paru lat jestem posiadaczem IKE Obligacje w DM PKO BP.Ponieważ zbliżam się do emerytury to mam pytanie.Jak zdecyduję się na wypłatę w ratach to pozostałe środki, nie wypłacone nadal będą oprocentowane? Na infolinii bardzo niejasno mi odpowiedzieli.Pozdrawiam.

Proszę spojrzeć do regulaminu IKE Obligacje. O ile dobrze pamiętam, DM PKO BP umarza tylko obligacje konieczne do wypłaty raty, a reszta normalnie "pracuje".

UsuńProszę też przejrzeć ten artykuł, może tam być odpowiedź: http://www.mojaprzyszlaemerytura.pl/2016/05/wyplata-raty-indywidualne-konto-emerytalne-w-banku.html

Pozdrawiam, proszę wracać!