W zasadzie rozgryzłem ten temat już wcześniej.

Jeden z czytelników zwrócił jednak uwagę

na ciekawą cechę indywidualnego konta zabezpieczenia emerytalnego w dyskusji pod jednym z ostatnich wpisów. Wygląda na to, że po wielu

latach gromadzenia oszczędności na IKZE (np. po 20-30) przy stosunkowo

wysokiej stopie zwrotu (np. 6% rocznie) oszczędzający zapłaci

więcej podatku ryczałtowego od wypłaty niż odzyskał w corocznych

odpisach podatkowych.

Innymi słowy: „nie opłaca się”

oszczędzać na IKZE przez długi okres, jeśli osiągamy wysokie

stopy zwrotu. Podatek ryczałtowy od całości wypłaconych środków

(a nie tylko zysków) nas „pogrąży”.

To mocne słowa. Tylko czy uzasadnione?

Korzyści z oszczędzania za pomocą

IKZE w dzisiejszym kształcie są niepodważalne nawet przy wysokiej

stopie zwrotu i długim okresie gromadzenia środków, jeśli zwroty

podatków również akumulujemy przy podobnej stopie zwrotu.

Czy podatek ryczałtowy od wypłaty „pogrąża” IKZE?

Żeby płynnie poruszać się po tym

artykule, przyda się podstawowa wiedza o tym, na czym polega IKZE

oraz jak funkcjonują ulgi podatkowe przypisane do IKZE i IKE.

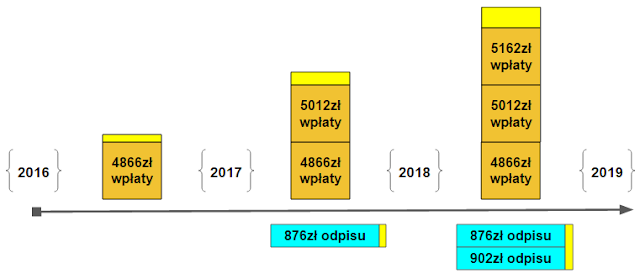

Rozjaśnić sytuację może również

ta ilustracja pokazująca mechanizm działania IKZE na przestrzeni

przykładowych trzech lat:

Co my tu mamy? W 2016 wpłacamy na

swoje IKZE cały roczny limit.

W 2017 również wpłacamy na swoje

IKZE cały roczny limit (przyjąłem jego wzrost o 3% rocznie). Na

naszym IKZE będą już dwie roczne wpłaty. Do tego na nasze konto

bieżące w banku trafi nadpłata podatku za 2016 roku „wywołana”

wpłatą na IKZE w 2016.

W 2018 również wpłacamy na swoje

IKZE cały roczny limit. Mamy już kapitał równy trzem rocznym

limitom wpłat. Do tego na nasze konto bieżące w banku po raz drugi

wpływa nadpłata podatku, tym razem „wywołana” wpłatą na IKZE

w 2017.

I tak dalej aż do zwrotu, wypłaty lub

transferu oszczędności z IKZE.

Muszę przyznać, że trochę

uprościłem ten mechanizm. Zapomniałem o odsetkach / zwrotach. Od

razu to naprawiam. Do naszego rosnącego kapitału (na pomarańczowo)

dokleiłem nasze odsetki / zwroty (na żółto).

Jeszcze coś. Zdecydowałem się

dokleić odsetki / zwroty również do corocznych zwrotów podatku

dochodowego (na niebiesko, poniżej linii czasu) „wywołanych”

wpłatami na IKZE.

To kluczowa sprawa.

Co się dzieje ze zwrotami podatku dochodowego?

Czy dopisanie odsetek / zwrotów do

zwrotów podatku dochodowego za poszczególne lata wpłat na IKZE to

nie jest przypadkiem manipulacja? Przecież z tymi zwrotami można

zrobić, co się chce, np. natychmiast wydać.

To prawda – ze zwrotami podatku można

zrobić, co się chce.

Mimo tego uważam, że przykładanie do

tych pieniędzy takiej samej lub podobnej stopy zwrotu co do naszych

oszczędności na IKZE jest jedynym właściwym podejściem.

Dlaczego?

Po pierwsze, dlaczego że faktycznie

możemy te pieniądze oszczędzić i zainwestować. Mogłoby to na

przykład wyglądać tak: wpłacam co roku limit wpłat na IKZE, a

zwrot podatku zawsze wpłacam na IKE. Albo: wpłacam co roku limit

wpłat na IKZE, a zwrot podatku zawsze wpłacam na zwykły depozyt

bankowy albo do funduszu parasolowego.

Efektem takich działań byłoby coś

podobnego do drugiej ilustracji. Kumulowalibyśmy oszczędności w

dwóch miejscach – na IKZE (wpłaty) oraz na drugim koncie, np.

IKE, depozycie bankowym czy funduszu parasolowym (zwroty). W

przyszłości do mojej dyspozycji byłyby środki z jednego i

drugiego źródła.

Po drugie, nawet jeśli ktoś nie

będzie oszczędzał za pomocą dokładnie takiego systemu, do

zwrotów podatku i tak trzeba przypisać jakąś stopę zwrotu.

Najlepiej podobną jak do środków na IKZE. Niby dlaczego?

To wynika ze zmiany wartości pieniądza

w czasie (time value of money). 876zł zwrotu podatku, które wpłynie

nam w 2017 roku na konto bieżące nie będzie warte tyle samo

dwadzieścia czy trzydzieści lat później, gdy będziemy płacić

podatek ryczałtowy.

Generalnie 876zł w dzisiaj jest warte

więcej niż 876zł za 20-30 lat.

Właśnie dlatego nie możemy

porównywać wartości nominalnej zwrotów podatku dzisiaj z

wartością nominalną podatku ryczałtowego od wypłaty za 20-30

lat.

Właśnie dlatego musimy przypisać do

zwrotów podatków „wywołanych” przez IKZE jakąś stopę zwrotu

(najlepiej identyczną jak na IKZE). Dzięki temu obliczymy wartość

dzisiejszego zwrotu w odległej przyszłości.

W tym sensie nie ma znaczenia, co

zrobimy ze zwrotami podatku.

W praktyce najlepiej je również

akumulować, np. na IKE, zwykłym depozycie bankowym czy w funduszu

parasolowym.

Czy podatek ryczałtowy od wypłaty „rujnuje” IKZE?

Przejdźmy do obliczeń. Przypominam,

że hipoteza mojego czytelnika brzmiała: w długim okresie wartość

podatku ryczałtowego (10%) od całości wypłaty z IKZE będzie

wyższa niż suma ulg podatkowych przez lata wpłacania oszczędności

na IKZE.

Sprawdziłem to dla następujących

założeń:

- wpłacamy co roku roczny limit wpłat

- w kolejnych latach limity wpłat rosną o 3% rocznie

- wpłata pomniejsza dochody opodatkowane stawką 18% (czyli zwrot podatku to 18% wpłaty)

- podatek ryczałtowy od wypłaty wynosi 10% całości środków (kapitał + zysk)

- oszczędności na IKZE pracują w tempie 6% rocznie

Interesuje mnie:

- czy wartość podatku ryczałtowego od wypłaty jest wyższa niż wartość zwrotów podatku przez lata oszczędzania

- ile pieniędzy do wypłaty (netto) zgromadzi oszczędzający na IKZE przez 30 lat

- ile pieniędzy zgromadziłby, gdyby oszczędzał na takich samych zasadach, ale na IKE

W tej tabelce zebrałem najważniejsze

parametry inwestycji na IKZE po 10, 20, 30, 40 i 50 latach przy

założeniu, że oszczędności pracują w tempie 6% rocznie.

Kluczowe dla głównego pytania tego

artykułu są ostatnie dwie kolumny.

Ostatnia pokazuje wartość zwrotów

podatku przez lata oszczędzania na IKZE przy założeniu, że te

pieniądze również pracują w tempie 6% rocznie (i są do wypłaty

dla oszczędzającego). Przedostatnia pokazuje prostą sumę zwrotów

podatku przez lata oszczędzania na IKZE – te pieniądze nie

przynoszą odsetek / zwrotu.

Jeśli weźmiemy pierwszą wartość

(ze stopą zwrotu 6% rocznie), podatek ryczałtowy 10% od całości

wypłaty z IKZE nie wygląda tak strasznie. Choćbyśmy oszczędzali

w ten sposób 50 lat, jego wartość nigdy nie będzie wyższa niż

wartość zwrotów podatku dochodowego „wywołanych” przez wpłaty

na IKZE.

Ale jeśli weźmiemy drugą wartość (z

zerową stopą zwrotu), podatek ryczałtowy przy wypłacie już w 17

roku prowadzenia IKZE będzie (nominalnie) wyższy niż suma zwrotów

podatku przez lata oszczędzania.

Tak jak pisałem, dla mnie

„prawidłowym” sposobem obliczania wartości zwrotów podatku

dochodowego jest ten pierwszy – z taką samą lub podobną stopą

zwrotu jak inwestycja na IKZE. To szczególnie prawdziwe, jeśli

zwroty podatku w jakiś sposób akumulujemy (np. na IKE, depozycie

czy w funduszu parasolowym).

Dlatego dla mnie odpowiedź na pytanie,

czy podatek ryczałtowy od wypłaty z IKZE sprawia, że nie opłaca

się w ten sposób oszczędzać (szczególnie w długim terminie i

przy wysokiej stopie zwrotu), brzmi – nie, nie sprawia.

Do wypłaty na zakończenie oszczędzania

Sprawdźmy coś jeszcze. Ile

pieniędzy (netto) otrzyma oszczędzający po 30 latach gromadzenia

oszczędności na IKZE oraz IKE?

To mega ważne pytanie. Oszczędzamy i

inwestujemy po to, żeby w przyszłości jak najwięcej mieć.

IKZE rozbijmy na dwie wersje – do

jednej dodamy nominalną wartość zwrotów podatku, a do drugiej

wartość tych zwrotów przy założeniu, że pracują (np. na IKE,

zwykłym depozycie bankowym lub funduszu parasolowym) w takim samym

tempie jak wpłaty na IKZE (6% rocznie).

I co? IKZE z reinwestowanymi zwrotami

podatku wygrywa na każdym dystansie. To najbardziej opłacalne

rozwiązanie.

Inne scenariusze

Sprawdziłem też,

jak zachowa się IKZE przy trochę zmienionych założeniach, np.

stopie zwrotu 3% oraz 9% rocznie. Generalna zasada jest taka sama –

jeśli reinwestujemy zwroty podatku, wartość podatku ryczałtowego

nie będzie wyższa niż wartość zwrotów podatku powiększonych o

odsetki / stopę zwrotu.

Inny scenariusz to wpłaty przez 5 lat

kalendarzowych (czyli tylko 5 zwrotów podatku), a potem jedynie

utrzymywanie środków przez kolejne lata (bez nowych wpłat). Jeśli

reinwestujemy zwroty podatku, nawet w tym scenariuszu wartość

podatku ryczałtowego nie przewyższy wartość zwrotów podatku

powiększonych o odsetki / stopę zwrotu.

Wszystkie obliczenia z notatkami

opisującymi tok myślenia można przejrzeć w tych arkuszach:

Najważniejsze wnioski

- IKZE to skuteczne narzędzie do długoterminowego oszczędzania, szczególnie jeśli konsekwentnie reinwestujemy zwroty podatku dochodowego (np. na IKE)

- podatek ryczałtowy od wypłaty (10% kapitału i zysku) będzie niższy niż wartość zwrotów podatku dochodowego przez lata oszczędzania powiększonych o odsetki / stopy zwrotu

- podatek ryczałtowy od wypłaty może być wyższy niż wartość zwrotów podatku dochodowego przez lata oszczędzania, jeśli nie powiększymy ich o odsetki / stopy zwrotu (co moim zdaniem powinniśmy zrobić, czy reinwestujemy zwroty podatku, czy nie)

IKZE pozostaje moim pierwszym miejscem

dla długoterminowych, „głębokich” oszczędności. Zapełniam

je środkami przed IKE. Ostatni raz rozliczyłem się ze swoich wyników na IKZE pod koniec 2015.

Osobiście prowadzę IKZE od 2012 roku na rachunku inwestycyjnym DM BDM. Stworzyłem też kompleksowy ranking IKZE dostępnych w różnych instytucjach finansowych w 2015.

Mogę polecić również IKZE Plus w NN TFI (wcześniej ING TFI), gdzie prowadzę swoje IKE.

Warto również przejrzeć inne narzędzia wspomagające oszczędzanie i inwestowanie.

Zapraszam do zapisywania się na bezpłatny, e-mailowy tygodnik Moja Przyszła Emerytura – co niedzielę podsumowanie tygodnia, zapowiedzi oraz coś ekstra.

Dobry wpis Panie Michale.. Uważam dokładnie tak samo i też IKZE "ładuję pod korek".

OdpowiedzUsuńPozdrawiam

Pozdrawiam, proszę wracać!

UsuńKawał rzetelnej roboty. Jak widać z wyliczeń najważniejsza jest konsekwencja, no i reinwestowanie zwrotów podatkowych w całości.

OdpowiedzUsuńWarto zauważyć, że mimo niskiego limitu wpłat na IKZE, z tabel wieloletnich już po stosunkowo krótkim czasie wychodzą gigantyczne kwoty. Osobiście nie rozpatrywałbym w ogóle zysków na poziomie 9% średniorocznie, ba, uważam, że nawet uzyskanie 6% w każdym roku w dzisiejszych czasach jest mocno problematyczne.

Na rzecz poglądu Kolegi Pierro przemawia symulacja z zerową stopą zwrotu, gdzie po 17 latach podatek ryczałtowy przy wypłacie będzie nominalnie wyższy niż suma zwrotów podatku przez te lata oszczędzania.

Czy to jest realny scenariusz? W sytuacji gdy zachowawczo inwestujące OFE są od dwóch lat na permanentnym MINUSIE , myślę, że rozpatrywanie zerowych zysków bądź nawet realnej średniorocznej straty dla posiadaczy IKZE, nie stanowi wcale science-fiction. Oczywiście, dotyczy to tylko tych osób, które wybrały agresywne formy IKZE np. w postaci akcyjnych funduszy inwestycyjnych.

Z kolei bezpieczne i pasywne produkty IKZE mogą nie zbliżyć się nawet do tych średniorocznych 3 % netto (bank ING proponuje wszak na IKZE Lokata - ta dam, ta dam, tatatadam! - całe 1% rocznie!).

Więc reasumując myślę, że optymizm płynący z tabelek autora bloga jest co prawda krzepiący, ale niekoniecznie profetyczny. ;-)

OK, jeśli chcemy "postawić" na założenie, że kapitał przynosi 0% zwrotów przez kolejne lata, nie mam z tym problemu.

UsuńAle przypiszmy 0% i do wpłat i do zwrotów podatku. Negatywna ocenia czytelnika Pierro bierze się z tego, że przypisuje 6% rocznie do wpłat, a 0% do zwrotów podatku.

Uzupełniłem o taki scenariusz obliczenia (0% dla wpłat i zwrotów podatku). Fantastycznie pokazuje, że opłaca się korzystać z IKZE - przez lata odzyskujemy 18% wpłat, a na koniec od zwrotów z IKZE zapłacimy 10% wpłat.

Pozdrawiam, proszę wracać

Podtrzymuję wywody i wniosek Pana Michała, że IKZE jest najbardziej racjonalnym wyborem długoterminowego oszczędzania/inwestowania. Przewaga IKZE jest jeszcze większa, gdy ktoś chce oszczędzać rocznie kwoty co najmniej równe zsumowanym limitom IKZE i IKE. Wtedy wybór IKE i innej formy bez " uprzywilejowania podatkowego" i takiej samej stopie zwrotu/zysku dałoby końcowy wynik z porfela znacznie niższy. Pozdrawiam

OdpowiedzUsuńPodtrzymuję wywody i wniosek Pana Michała, że IKZE jest najbardziej racjonalnym wyborem długoterminowego oszczędzania/inwestowania. Przewaga IKZE jest jeszcze większa, gdy ktoś chce oszczędzać rocznie kwoty co najmniej równe zsumowanym limitom IKZE i IKE. Wtedy wybór IKE i innej formy bez " uprzywilejowania podatkowego" i takiej samej stopie zwrotu/zysku dałoby końcowy wynik z porfela znacznie niższy. Pozdrawiam

OdpowiedzUsuń