Najbardziej podoba mi

się to, że będę prezentować wyniki mojego IKE w momencie, gdy

moja inwestycja przechodzi trudniejszy okres. Nie będę mógł się

pochwalić oszałamiającymi stopami zwrotu, strzelającymi w niebo

wykresami i jednoznacznym zwycięstwem nad lokatami bankowymi. Będę

musiał pokazać również tę mniej przyjemną stronę oszczędzania

w klasach aktywów o zmiennej wycenie – radzenie sobie z obsunięciami kapitału.

Prowadzę swoje

indywidualne konto emerytalne od końca kwietnia 2012 roku. Przez

pierwsze 13 miesięcy miało ono formę detalicznych obligacji

skarbowych na tzw. IKE Obligacje. W maju 2013 przeniosłem

oszczędności na rejestr funduszy inwestycyjnych w Legg Mason TFI.

We wrześniu 2014 przeniosłem oszczędności na IKE Plus z

funduszami inwestycyjnymi w NN TFI (dlaczego?), gdzie utrzymuję je

do tej pory (więcej o procesie przenoszenia IKE).

Niedawno rozliczyłem gruntownie również swoje IKZE od początku jego istnienia.

Niedawno rozliczyłem gruntownie również swoje IKZE od początku jego istnienia.

Ile zgromadziłem

środków na swoim indywidualnym koncie emerytalnym przez ponad trzy lata

oszczędzania? Jak wygląda moja stopa zwrotu? Ile kosztowało mnie

prowadzenie IKE?

W dniu publikacji tego

artykułu (18 października 2015r.) najważniejsze informacje

dotyczące wyników mojego IKE od początku istnienia to:

a) 3542,69zł zysku

netto

b) 7,9% całkowitej

stopy zwrotu

c) 3,75% średniorocznej

stopy zwrotu

Te trzy parametry będą

się przewijać przez cały ten artykuł, więc chciałbym wyjaśnić,

że:

a) zysk netto to

różnica między obecną wartością IKE a sumą wpłat

b) całkowita stopa

zwrotu to stosunek zysku netto do sumy wpłat za cały okres

inwestycji

c) średnioroczna stopa

zwrotu pokazuje, ile zarabiałem na swoim kapitale w skali roku

(obliczam ją przy użyciu funkcji XIRR, która uwzględnia

rozłożenie wpłat na IKE w czasie) – to moja ulubiona miara dla

wieloletnich, niejednorazowych inwestycji

Gdybym chciał rozbić

wyniki na mojej inwestycji pomiędzy trzech dostawców mojego IKE od

kwietnia 2012 roku, wyglądałoby to tak:

Jak widać, dla

dzisiejszego odczytu praktycznie za całość zysku i stopy zwrotu

odpowiada to, co wydarzyło się u pierwszych dwóch dostawców IKE.

Pierwszy rok na IKE Plus w NN TFI zamykam w okolicach zera.

IKE Plus w NN TFI można założyć przez internet.

IKE Plus w NN TFI można założyć przez internet.

To było dość zmienne

12 miesięcy – jeszcze w maju i czerwcu tego roku łączny zysk

netto na mojej inwestycji zbliżał się do 6 tysięcy złotych (z

czego ok. 2,5 tysiąca powstało „za kadencji” NN TFI), łączna

stopa zwrotu przekraczała 15%, a średnioroczna 8% w skali roku. Z

kolei parę tygodni temu – po dłuższym okresie spadków cen

właściwie wszystkich rynkowych klas aktywów – łączny zysk od

początku istnienia mojego IKE skurczył się do niewiele ponad 2

tysiące złotych, całkowita stopa zwrotu do mniej niż 6%, a

średnioroczna do ok. 2,5% w skali roku.

Wartość mojego konta

IKE jest wciąż o ok. 2,5 tysiąca złotych poniżej najlepszych

odczytów z maja i czerwca tego roku.

No właśnie, proponuję

przyjrzeć się zmianom tych trzech najważniejszych parametrów

(łączny zysk w złotych, całkowita stopa zwrotu od początku IKE,

średnioroczna stopa zwrotu) w czasie:

W pierwszym roku

oprocentowanie było stałe (6,5%) i gwarantowane, dzięki czemu

wyniki były bardzo o stabilne. Przejście na fundusze inwestycyjne

to automatycznie większa zmienność. Dla mnie najważniejszym

narzędziem panowania nad skalą tej zmienności jest alokacja między

fundusze reprezentujące najważniejsze klasy aktywów – dłużne

(o mniejszej zmienności i potencjale zysków) oraz udziałowe (o

większej zmienności i potencjale zysków).

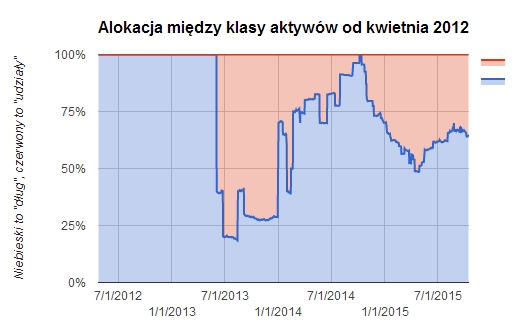

Zebrałem zmiany w

alokacji między klasy aktywów od kwietnia 2012 na jednym wykresie.

Pierwszy okres to 100% obligacji skarbowych na IKE obligacje, kolejne

lata to rozłożenie oszczędności między fundusze dłużne

(niebieski) oraz udziałowe (czerwony).

Wbrew pozorom nie

wszystkie zmiany proporcji między aktywami „bezpiecznymi” i

„ryzykownymi” wynikały z prób wyczucia rynku. Pod koniec 2014

roku stopniowo redukowałem aktywa udziałowe, żeby przygotować się

do przejścia z Legg Mason TFI do NN TFI. Pierwszym funduszem na IKE

Plus w NN TFI, do którego trafiły wszystkie środki, był NN

Gotówkowy – stopniowo przenosiłem z niego środki do funduszy

bardziej ryzykownych.

Za część zmian

odpowiadają naturalne wahania wyceny funduszy – pierwsza połowa

2015 roku to dynamiczne wzrosty na rynkach akcji, druga połowa to

dynamiczne spadki na tych samych rynkach.

Czy moja alokacja

między klasy aktywów jest sztywna czy zmienna? Z czego wynika? W

bardzo dużym skrócie – są stałe proporcje między funduszami

bezpiecznymi i ryzykownymi, które uważam za optymalne dla siebie na IKE, ale

dopuszczam nieznaczne odchylenia od nich.

Optymalne proporcje na

IKE to ok. 30-40% aktywa udziałowe, 60-70% aktywa dłużne. Jestem

gotowy przechylić się mocniej w stronę aktywów udziałowych po

dłuższych okresach spadków wycen oraz sentymentu dla tej klasy

aktywów. Jestem chętny przechylić się mocniej w stronę aktywów

dłużnych po dłuższych okresach wzrostu cen, wycen oraz sentymentu

na rynkach akcji. Niestety, w tym roku rynek zaskoczył mnie silnymi

spadkami w momencie, gdy na inwestycję składało się ok. 50%

funduszy o podwyższonej zmienności i to mocno obciążyło roczny

wynik. W tej chwili jakieś 37% to fundusze akcji i inne o

podwyższonej zmienności (np. NN Obligacji Rynków Wschodzących).

W idealnym scenariuszu

powinno być dokładnie odwrotnie – przed spadkami fundusze akcji

powinny stanowić niecałe 40%, a ja być lepiej przygotowany do

odważnego dokupienia ryzykownych funduszy do ok. 50% całości

inwestycji. W 2013-2014 to się udało, w 2015 to się nie udało.

Inwestycja trwa dalej.

Co ważne, w systemie

transakcyjnym NN TFI nie ma możliwości ustawienia procentowego

podziału między fundusze czy też automatycznego rebalancingu. To

spory minus ich infrastruktury, który utrudnia zarządzanie

inwestycją w oparciu o alokację między klasy aktywów czy

zmienność. Pisałem o tym wcześniej.

Jak wypadają wyniki

mojego IKE na tle „zwykłej” lokaty bankowej?

Postanowiłem

sprawdzić, jak wypadają wyniki mojego IKE od początku jego

istnienia w porównaniu ze „zwykłymi” lokatami bankowymi.

Przeprowadziłem symulację dla bardzo dobrych 6-miesięcznych lokat – wsteczne

oprocentowanie sprawdziłem na Comperia Analytics. Odsetki

pomniejszane są o podatek od zysków kapitałowych. Poniższa

tabelka pokazuje, kiedy rozpoczynały się hipotetyczne lokaty oraz

jakie było ich oprocentowanie brutto i netto.

Na dzień 15

października wartość takiego hipotetycznego rachunku depozytów

bankowych byłaby o jakieś 400zł niższa niż mojego IKE w NN TFI.

Tak wygląda zestawienie zysków netto na moim IKE (kolor niebieski)

z zyskami z atrakcyjnych lokat bankowych poza IKE (kolor czerwony) w trakcie

ostatnich trzech lat.

Z dzisiejszej

perspektywy moja inwestycja okazałaby się prawdopodobnie mniej

zyskowna niż inwestycja z takimi samymi wpłatami na IKE w najlepszych bankach spółdzielczych, a może nawet na IKE w Banku Millennium.

Jak wypadły moje

decyzje na IKE Plus w NN TFI na tle podobnych funduszy?

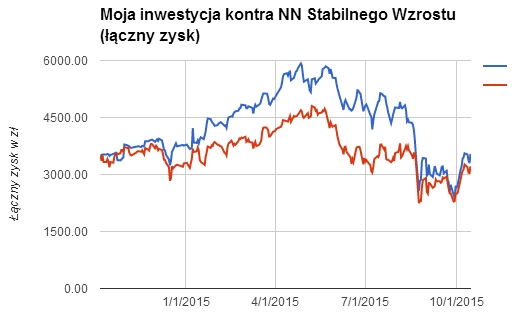

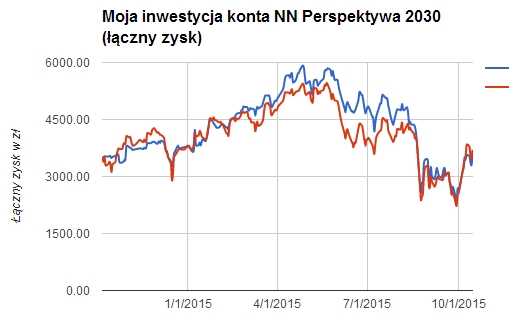

Sprawdziłem też, jak

wypadła moje IKE od momentu przeniesienia go do NN TFI w porównaniu

z gotowymi strategiami, np. funduszem NN Stabilnego Wzrostu oraz NN

Perspektywa 2030. Wybrałem je do porównania, ponieważ struktura

ich aktywów jest najbardziej zbliżona do optymalnej struktury,

którą staram się utrzymywać w swoim portfelu (czyli ok. 30-40%

akcji, reszta obligacje).

Przez większość roku

moja inwestycja zachowywała się lepiej niż identyczna wyłącznie w jednostki funduszu NN

Stabilnego Wzrostu. Na dzień 15 października jej przewaga jest

nieznaczna i wynosi ok. 300zł. Tak to wyglądało przez ostatnie 12

miesięcy – linia niebieska to moje IKE w NN TFI, linia czerwona to

NN Stabilnego Wzrostu z takimi samymi wpłatami jak na moim IKE.

Z kolei w starciu z NN

Perspektywa 2030 na dzień 15 października 2015 moje IKE przegrywa o

jakieś 150zł. W ciągu roku ich wyniki były bardzo zbliżone:

Ile kosztowało mnie

moje IKE przez trzy lata?

Żaden dostawca (dom

maklerski PKO BP przy IKE Obligacje, Legg Mason TFI oraz NN TFI) nie

wziął żadnych pieniędzy za założenie konta. IKE Obligacje

zdążyłem zamknąć zanim po drugim roku wskakują opłaty od

wartości aktywów dla domu maklerskiego. Wypłata transferowa do

Legg Mason TFI kosztowała mnie tylko trochę czasu potrzebnego na

załatwienie formalności.

Na IKE w Legg Mason nie

ma opłat za nabycia oraz zamiany jednostek funduszy. Towarzystwo

pobiera opłaty za zarządzanie, które są wliczone w cenę

jednostek i klient ich nie widzi. Oszacowałem, że przez 16 miesięcy

prowadzenia w tym towarzystwie IKE, Legg Mason pobrało ok. 850zł

tytułem opłaty za zarządzanie (wartość oszczędności wynosiła

w tym okresie średnio 25 500zł). Do tego doszły koszty transakcji

wykonywanych przez fundusze i innych opłat, które obciążają

klientów – być może było to dodatkowe 50-100zł.

Dodajmy, że 2622zł

zysku, który osiągnąłem na IKE w Legg Mason TFI to kwota netto –

po odliczeniu wszystkich opłat i kosztów związanych z prowadzeniem

funduszy.

Przeniesienie IKE z

Legg Mason do NN TFI kosztowało mnie trochę czasu potrzebnego na

załatwienie formalności oraz 31zł (notariusz i znaczek pocztowy).

Na IKE Plus w NN TFI nie są pobierane opłaty za nabycie lub zamianę

jednostek funduszy. Szacuję, że przez 12 miesięcy prowadzenia w

tym towarzystwie IKE, NN TFI pobrało ok. 500zł tytułem opłaty za

zarządzanie (wartość oszczędności w tym okresie wynosiła

średnio 42 410zł). Inne, niewidzialne dla klienta koszty to

prawdopodobnie dodatkowe 50-100zł.

Dodajmy, że 47zł

zysku, który osiągnąłem na IKE w NN TFI to kwota netto – po

odliczeniu wszystkich opłat i kosztów związanych z prowadzeniem

funduszy.

IKE Plus w NN TFI można założyć przez internet.

IKE Plus w NN TFI można założyć przez internet.

Jak oceniam pierwsze

trzy lata i co dalej z moim IKE?

W tej chwili nie

planuję przenosić swojego IKE do innego dostawcy – moje

oszczędności pozostaną na IKE Plus w NN TFI tak długo aż pojawi

się istotna konkurencja. Mogłoby nią być albo inne TFI z szeroką

ofertą tanich funduszy reprezentujących różne klasy aktywów,

albo rachunek maklerski z dostępem do funduszy ETF opartych o różne

klasy aktywów, w tym dłużne.

Najważniejszą regułą porządkującą moje inwestycje pozostanie alokacja między klasy aktywów / poziom zmienności. Domyślne proporcje, do których dążę na IKE to ok. 30-40% w funduszach o podwyższonej zmienności, ale jestem gotowy się od nich odchylać. W długim okresie, żeby te odchylenia pozytywnie wpływały na wynik, muszą być kontrariańskie (np. zwiększanie alokacji w akcje po dłuższych okresach spadków cen, wycen i sentymentu). To nie zadziała codziennie, to nie zadziała za każdym razem, ale w długim okresie takie aktywne podejście powinno lekko wspierać wyniki. W 2015 nie udało mi się wdrożyć tego podejścia z sukcesem, ale udało mi się uniknąć wielkich dramatów.

Najważniejszą regułą porządkującą moje inwestycje pozostanie alokacja między klasy aktywów / poziom zmienności. Domyślne proporcje, do których dążę na IKE to ok. 30-40% w funduszach o podwyższonej zmienności, ale jestem gotowy się od nich odchylać. W długim okresie, żeby te odchylenia pozytywnie wpływały na wynik, muszą być kontrariańskie (np. zwiększanie alokacji w akcje po dłuższych okresach spadków cen, wycen i sentymentu). To nie zadziała codziennie, to nie zadziała za każdym razem, ale w długim okresie takie aktywne podejście powinno lekko wspierać wyniki. W 2015 nie udało mi się wdrożyć tego podejścia z sukcesem, ale udało mi się uniknąć wielkich dramatów.

Wciąż uważam, że

warto rozkładać ryzyko również na aktywa zagraniczne. Na moje IKE

w NN TFI składają się również jednostki funduszy aktywów

zagranicznych, w tym rynków wschodzących.

Udało mi się cztery

razy wpłacić pełny roczny limit wpłat na IKE. Nie jestem pewien,

czy w kolejnych latach też powiedzie mi się ta sztuka. Moje koszty

życia znacząco wzrosły odkąd urodziła mi się dwójka dzieci. A - o zgrozo - moja żona chciałaby ich więcej! Opieka nad synami oraz

dodatkowe obowiązki w domu nie wpływają niestety najlepiej na moją

zdolność do zarabiania pieniędzy. Na szczęście na IKE nie ma

żadnego przymusu czy harmonogramu kolejnych wpłat – tempo

oszczędzania można dostosować do swoich okoliczności życiowych.

Poza tym jestem

wczesnym trzydziestolatkiem i kwota ok. 50 tysięcy złotych

zgromadzona na IKE (plus oszczędności na IKZE) daje mi poczucie, że

nie jestem w kwestii oszczędzania na prywatną emeryturę daleko w

lesie. Zacząłem ten proces, postawiłem pierwsze kroki, mam jeszcze

mnóstwo czasu – to na tym etapie życia nie jest najważniejszy cel. Gdybym musiał zwolnić tempo wpłat ze względu na inne

priorytety życiowe, nic się nie stanie.

IKE i IKZE pozostają

jednak dla mnie optymalnymi miejscami dla długoterminowych,

„głębokich” oszczędności. Nie znam lepszych w polskich

warunkach.

Czego spodziewam się w

kolejnym okresie po funduszach, które posiadam na IKE? Wydaje mi

się, że powrót do średniorocznej stopy zwrotu na poziomie 5-6% w

skali roku czy więcej będzie bardzo trudny. Rentowność obligacji

w krajach rozwiniętych, w tym Polsce, jest bardzo niska. To nie

wróży najlepiej dla tej klasy aktywów. Nie sądzę, żebyśmy

mogli liczyć na więcej niż 1-3% w skali roku nominalnie. Gdyby

pojawiła się inflacja stopy zwrotu dla tej klasy aktywów mogą być nawet przejściowo

ujemne.

Jeśli skądś ma pochodzić większy wzrost to z części akcyjnej, w której mam w tej chwili ulokowane niecałe 40% oszczędności. Ten wzrost musiałby być naprawdę znaczący i długotrwały, żeby „pchnąć” moją średnioroczną stopę zwrotu z ok. 3,5% dzisiaj do 6% czy wyżej. Nastawiam się raczej na niewdzięczny, zmienny rynek oraz stonowane stopy zwrotu. Będę nadal stosować podejście oparte o optymalną dla mnie alokację między klasy aktywów oraz nieznaczne (kontrariańskie) odchylenia. Chcę dać sobie szansę na podwyższenie długoterminowych stóp zwrotu, ale bez nadmiernego, chaotycznego, hazardowego czy przypadkowego ryzyka.

Jeśli skądś ma pochodzić większy wzrost to z części akcyjnej, w której mam w tej chwili ulokowane niecałe 40% oszczędności. Ten wzrost musiałby być naprawdę znaczący i długotrwały, żeby „pchnąć” moją średnioroczną stopę zwrotu z ok. 3,5% dzisiaj do 6% czy wyżej. Nastawiam się raczej na niewdzięczny, zmienny rynek oraz stonowane stopy zwrotu. Będę nadal stosować podejście oparte o optymalną dla mnie alokację między klasy aktywów oraz nieznaczne (kontrariańskie) odchylenia. Chcę dać sobie szansę na podwyższenie długoterminowych stóp zwrotu, ale bez nadmiernego, chaotycznego, hazardowego czy przypadkowego ryzyka.

IKE Plus w NN TFI można założyć przez internet.

Niedawno rozliczyłem gruntownie również swoje IKZE z rachunkiem maklerskim od początku jego istnienia.

Niedawno rozliczyłem gruntownie również swoje IKZE z rachunkiem maklerskim od początku jego istnienia.

Tutaj znajdują się wszystkie omówienia umów IKZE w 2015, a tutaj znajduje się przegląd umów IKE w 2015.

Zapraszam do zapisywania się na bezpłatny, e-mailowy tygodnik Moja Przyszła Emerytura – co niedzielę podsumowanie tygodnia, zapowiedzi oraz coś ekstra.

Bardzo fajny wpis, dziękuję. Wiem że robisz to w ramach edukacji i hobby, ale policz, ile czasu pochłonęło zarządzanie tym wszystkim. Czytanie, sprawdzanie, uczenie się, składanie dyspozycji itd. Ja poszedłem drogą na skróty, również dopiero od kilku lat wypełniam IKE i IKZE w 100%, ale przeniosłem do spółdzielczych Wołominów IKZE i IKE bo po prostu mam potrzebę poświęcać ten czas na co innego - nauka niemieckiego, sport. Jak widać po wynikach na razie wygrywam. Jak tylko banki spółdzielcze obrażą się na IKE/IKZE to będę analizował co dalej ;-)

OdpowiedzUsuńPozdr

Super. To kiedy umawiamy się na squasha? Nie widzę żadnej sprzeczności między nauką języków, uprawianiem sportu i prowadzeniem inwestycji. Jeśli chodzi o dobrą lekturę o inwestowaniu w niemieckim, polecam "Die Kunst über Geld nachzudenken" mało znanego w Polsce inwestora o niemiecko-żydowskich korzeniach Andre Kostolany.

UsuńMógłbym też policzyć inne dochody związane z rosnącą wiedzą o zarządzaniu oszczędnościami, np. z reklam emitowanych na tej stronie, honorariów autorskich za teksty, które piszę "na zewnątrz" czy spokój i brak stresu w moim codziennym "życiu finansowym". Zaręczam, że opłacało się i żadna droga na skróty przez Wołomin nie dałaby mi tego samego.

Poza tym - nie ekscytowałbym się tak bardzo pojedynczym odczytem. Czy gdybym opublikował ten tekst w maju lub czerwcu, uznałbyć, że Twoje podejście "przegrywa" z moim, bo akurat wartość mojego IKE była wtedy wyższa niż Twojego. To oczywiście absurd, tak samo jak absurdem jest wyciąganie zbyt daleko idących wniosków z odczytu z października 2015.

Faktem jest jednak, że jeśli ktoś chce po prostu gwarancji i nie chce podejmować bieżących decyzji, lokaty bankowe to odpowiedni wybór dla niego. Całą resztą może się nie interesować - z wszystkimi tego konsekwencjami.

Pozdrawiam, proszę wracać!

Ależ oczywiście kolego, szanuję Twój wkład wiedzy i pracy w który w to wkładasz. Ja stawiam siebie w Twojej sytuacji - nie umiałbym inwestować i byłbym pewnie w tych 70% z Forexa którzy są stratni :-) Sam zresztą przyznajesz że w obecnej sytuacji z bankami spółdzielczymi to aż grzech nie korzystać. Pytaniee tylko jak długo.

UsuńTo prawda - niektóre banki spółdzielcze mają bardzo konkurencyjną ofertę. Trzymam kciuki, żeby jak najdłużej!

UsuńPozdrawiam, proszę wracać!

Witam wszystkich,

OdpowiedzUsuńMichale, trzymam kciuki za Twój portfel IKE w NN, którego sam również byłem kiedyś uczestnikiem. Wycofałem się ponieważ zraziła mnie duża zmienność i nieprzewidywalność, dziś zarobisz jutro stracisz, bo cena jednostki spada, nie mam do tego cierpliwości :-). Oczywiście jednostka może również rosnąć ale zdarza się to jakby rzadziej :-), Teraz jestem szczęśliwym posiadaczem IKE w jednym z banków spółdzielczych, w styczniu wpłacam cały roczny limit, kwota bez żadnych zawirowań pracuje przez cały rok, znam oprocentowanie, wiem czego się spodziewać, stopa zwrotu w obecnych warunkach rynkowych w pełni mnie satysfakcjonuje. Słowem mam święty spokój. Jedyny minus to niski jak dla mnie limit dozwolonych wpłat no ale to już sprawa polityczna :-). Także już kończąc, Michale, powodzonka i wrzucaj od czasu do czasu taką analizę Twojego portfela, ciekawie się czyta. A do Was Szanowni Czytelnicy mały apel z mojej strony. Michał mega merytorycznie opisywał pięć różnych form oszczędzania na prywatną emeryturę, nieważne, którą z nich wybierzecie... ( czy fundusze jak Michał, czy konto bankowe jak ja ), ważne abyście w ogóle wybrali, bo emerytury z Zus'u nie będziemy mieli :-(

Pozdrawiam,

To byłem ja, Dariusz, lat 40 :-)

Hej Darek, dzięki za super komentarz. Gratuluję jasnej decyzji dopasowanej do własnych potrzeb i osobowości. To prawda, że zmienność wyceny funduszy potrafi być męcząca i nie każdy ma do tego cierpliwość / głowę.

UsuńKwestia rocznych limitów wpłat na IKE i IKZE to rzeczywiście w dużej mierze polityka. Budżet państwa traci w krótkim okresie na obu tych rozwiązaniach (mniej wpływów podatkowych). Do tego dochodzi to, że zdolność do generowania (długoterminowych) oszczędności rzędu 10-15 tysięcy złotych rocznie sugeruje, że mamy do czynienia z kimś powyżej przeciętnej, jeśli chodzi o dochody i majątek. Pytanie, czy państwo / prawo powinno jeszcze bardziej wspierać tę grupę. Dla mnie obecne limity są względnie rozsądnym kompromisem między różnymi racjami. Ludzie najbardziej zagrożeni niskimi świadczeniami państwa w przyszłości i tak z IKE i IKZE nie korzystają masowo. Zwiększanie limitów, szczególnie IKZE, byłoby ukłonem w stronę bogatszej i zaradniejszej części społeczeństwa.

Pozdrawiam, proszę wracać!

1. Przede wszystkim chciałem pogratulować wyników oszczędzania. Przy obecnych poziomach wycen aktywów opartych na akcjach, zanotowanie zysku jest dużym sukcesem.

OdpowiedzUsuń2. Autor bloga wykonał tytaniczną robotę i jest obecnie ekspertem w zakresie dostępnych trzeciofilarowych rozwiązań emerytalnych w Polsce. Jest to jego dodatkowy zysk indywidualny, o wartości podlegającej spieniężeniu.

3. W zakresie wyboru strategii dla czytelników, popieram wybór mojego przedmówcy we wcześniejszych komentarzach - Pana Dariusza. 5,5 % netto w banku spółdzielczym i procent składany w warunkach zerowej inflacji i zapaści rynków kapitałowych to rozwiązanie, które miażdży. Oczywiście, osoby nastawione ryzykownie mogą inwestować w fundusze akcji/ETF-y i czekać na trwałe odbicie giełdy polskiej oraz nowe szczyty giełd światowych, ale... nikt nie wie kiedy takowe odbicia miałyby nastąpić.

A na razie trwała podaż ze strony OFE (suwak emerytalny !) jest w moim przekonaniu jednym z podstawowych czynników długotrwałego szorowania GPW po mieliźnie. Do tego dochodzi mało debiutów, pobłażanie organów nadzoru dla jawnych przekrętów, wałki na new connect itp. itd. Na arenie światowej wyraźnie spowalniają Chiny. To nie nastraja zachęcająco i również m.in. dlatego gorąco popieram lokaty IKE/IKZE w bankach spółdzielczych.

4. Dzieci to katastrofa finansów osobistych i absolutną rację ma autor bloga, że ich pojawienie się drastycznie redukuje możliwości indywidualnego oszczędzania. Potwierdzam to również po sobie. Kwota 50 tys. zł oszczędności emerytalnych dla wczesnego trzydziestolatka , moim zdaniem jest absolutnie wystarczająca.

5. Limity wpłat na IKE można obejść zakładając konta na seniorów w rodzinie wraz z dyspozycją przelewu środków na siebie na wypadek ich śmierci. IKE nie wchodzi w masę spadkową, jeśli jest taka dyspozycja, to środki transferuje się bez podatku na swoje IKE (ewentualnie wypłaca w gotówce). Generalnie uważam jednak, że jest to problem b. nielicznych ludzi w Polsce - oszczędzić rocznie te prawie 12 tys. zł nie jest łatwo.

6. Warto zauważyć niepewną przyszłość IKZE. Zapowiedzi radykalnego podniesienia kwoty wolnej od podatku , jeśli zostaną faktycznie zrealizowane, sprawią, że mnóstwo ludzi nie będzie miało żadnej kwoty "do odzyskania" z PIT. Kwota wolna od podatku na poziomie trzech tysięcy z groszami jest tak żenująca (Grecy mają 20 tys. zł, Angole 50 tys. zł), że nie da się dłużej tolerować tego draństwa. Wkrótce ma się też na wniosek RPO wypowiedzieć na ten temat Trybunał Konstytucyjny. Przypuszczam zatem, że w 2017 roku zasady funkcjonowania IKZE mogą się drastycznie zmienić, lub też produkt ten stanie się produktem dla nielicznych.

z17 (z17@gazeta.pl)

1. dzięki

OdpowiedzUsuń2. ;)

3. popieram każdą świadomą decyzję

4. dzieci to największy szok finansowy i psychologiczny, jaki w swoim krótkim życiu przeżyłem i do dzisiaj z niego nie wyszedłem

5. z mojego punktu widzenia limity też są OK

6. to prawda, nie przepadam za spekulowaniem, więc nie będę komentować, nawet jeśli IKZE zniknie, pieniędze zgromadzone do tej pory będą a) albo do wypłaty, b) albo do transferu do IKE, więc nic strasznego się nie powinno wydarzyć

Pozdrawiam, proszę wracać!

Hej Michał,

OdpowiedzUsuńdzięki za podsumowanie wyników IKE. Ja inwestuję od września 2012 roku wszystkie środki w obligacje korporacyjne/spółdzielcze/skarbowe poprzez rachunek maklerski. Póki co bez żadnej wpadki w postaci upadłości emitenta.

Ostatnio obliczyłem, że wpłacając maksymalny limit na IKE z 2015 roku i osiągając stopę zwrotu na poziomie około 4,15% powinienem w wieku 60 lat (do tego czasu zostało mi całe 33 lata i 5 dni) osiągnąć kapitał w wysokości troszkę ponad 1mln zł. Średnioroczną stopę zwrotu mam na chwilę obecną 6,9% i gdybym taką stopę udało mi się utrzymać to nie wiem co będę robić z tą "kasiorą" na emeryturze. Procent składany robi swoje i z obliczeń wychodzi mi ponad 1,8 mln zł. Dlatego warto walczyć o każdy punk procentowy naszych inwestycji :)

Dzięki za komentarz. Życzę konsekwencji i spokoju w prowadzeniu tej długoterminowej inwestycji. Pozdrawiam, proszę wracać!

UsuńCześć Michał,

OdpowiedzUsuńdzięki za poświęcony czas i przygotowanie rankingu, mam jedno pytanie - dlaczego zdecydowałeś się odejść z Legg Mason po tak świetnych wynikach? Nawet uwzględniając większe niż w NN opłaty wynik robi wrażenie - gratuluję. Możesz zdradzić skład Twojego portfela?

Hej, dzięki za bardzo ciekawe pytanie. Za wynik nie odpowiada to, w jakim towarzystwie jesteśmy, tylko przede wszystkim to, w jakich klasach aktywach / typach funduszy utrzymujemy oszczędności.

UsuńMógłbym przeprowadzić dla jaj symulację, jaki byłby mój wynik gdybym przez okres, kiedy byłem w Legg Mason, inwestował w dokładnie ten sam typ funduszy, tyle że w NN TFI. Nie zrobiłem tego, ale przypuszczam, że wynik byłby bardzo podobny.

Przeniosłem się z następujących powodów:

- NN TFI obniżyło dla właścicieli rejestrów IKE i IKZE opłaty za zarządzanie w stosunku do zwykłych rejestrów

- NN TFI ma na IKE znacznie szerszy zakres klas aktywów, szczególnie zagranicznych, w których chcę mieć część oszczędności (Legg Mason skupiał się wtedy wyłącznie na Polsce)

Inną symulację, którą mógłbym przeprowadzić, to sprawdzenie, co by było, gdybym został w Legg Mason i utrzymywał tam oszczędności o zbliżonej strukturze co na IKE Plus przez ostatnie 12-13 miesięcy. Nie zrobiłem tego, ale przypuszczam, że wynik byłby gorszy, głównie ze względu na bardzo słaby rok Legg Mason Akcji zdominowanego przez duże spółki oraz brak możliwości uczestniczenia w zagranicznych klasach aktywów, które radzą sobie w tym roku lepiej niż polskie.

Pozdrawiam, proszę wracać!

Witam,

OdpowiedzUsuńPytanie moje dotyczy przytoczonego komentarza o 5,5 % netto w banku spółdzielczym na IKE/IKZE. Czy ktoś może podać jakieś namiary na przyjrzenie się tej ofercie.

Pozdrawiam

Kurcze, 3 lata oszczędzania i tyle zmian planów? Jak poinwestowałem trochę w fundusze inwestycyjne a teraz założyłem IKE, które od dawna planowałem założyć. Na Forexie trzeba mieć stalowe nerwy i grać w to z głową. Przy funduszach inwestycyjnych trochę większy spokój, ale trzeba trzymać rękę na pulsie - nie obawiałem się strat tylko zamrożenia pieniędzy na dłuższy czas, jeśli wstrzelę się w okres spadkowy i będę musiał czekać na wzrosty, żeby powrócić na zero. Ale IKE to inwestycja na lata. Zamierzam wpłacać na średnio ryzykowny fundusz, a z biegiem lat będę przechodził na te bezpieczniejsze z mniejszym zyskiem

OdpowiedzUsuń