Wyobraźmy sobie cukierka, który jest

zawinięty w dwa albo trzy grube papierki. Taka jest mniej więcej

struktura funduszy inwestycyjnych, które lokują środki uczestników

w inne fundusze inwestycyjne. Cukierkiem są bazowe aktywa

inwestycyjne (np. akcje, obligacje czy instrumenty pochodne), a

papierkami jest kilka warstw funduszy inwestycyjnych składających

się na detaliczny fundusz otwarty dla końcowego klienta.

To jest kolejny artykuł z serii o

opłatach w polskich, detalicznych funduszach inwestycyjnych.

Przeczytanie poprzednich może ułatwić przetworzenie tego.

Napisałem w nich między innymi o tym, jak działają opłaty za zarządzanie dzielone między TFI oraz dystrybutora jednostek oraz

jaki wpływ na rentowność inwestycji mają w dłuższym okresie stałe opłaty od aktywów.

W tym artykule chciałbym się

przyjrzeć funduszom funduszy. W jaki sposób pobierane są na nich

opłaty? Jaka część aktywów trafia w trakcie roku do instytucji

finansowych, które organizują, promują i sprzedają te narzędzia

do oszczędzania?

Fundusz funduszy to dość luźne

pojęcie. W tym artykule będę je stosował w odniesieniu do

otwartych funduszy inwestycyjnych, na których aktywa składają się

wyłącznie lub głównie inne fundusze inwestycyjne (tradycyjne,

indeksowe lub notowane na giełdzie ETF-y).

Jako specyficzną formę funduszy

funduszy będę traktować także ubezpieczeniowe fundusze kapitałowe (UFK) z oferty ubezpieczycieli życiowych (np. Generali, Axa,

Skandia, Open Life, PZU, ING Życie, Aegon czy Aviva), które lokują

100% środków w otwarte fundusze inwestycyjne.

Nie każdy fundusz funduszy działa tak

samo. Spotkałem się już z następującymi mechanizmami:

- tzw. master feeder (polski fundusz

lokuje środki uczestników w jednostki jednego zagranicznego

funduszu źródłowego, najczęściej prowadzonego przez firmę z tej

samej lub zaprzyjaźnionej grupy kapitałowej, tak działają np.

Investor Rosja, Skarbiec JP Morgan Global Strategic Bond czy ING (L)

Japonia)

- fundusz wielu funduszy zagranicznych

(polski fundusz lokuje środki uczestników w jednostki kilku

zagranicznych funduszy, tak działają np. Noble Fund Africa and

Frontier, BPH Globalny Żywności i Surowców czy PKO Akcji Rynków

Wschodzących)

- fundusze wielu funduszy polskich

(polski fundusz lokuje środki uczestników w jednostki kilku

polskich funduszy, tak działają np. subfundusze ING Konto

Funduszowe SFIO w ING Banku Śląskim, subfundusze BGŻ SFIO dostępne

m.in. w BGŻ Optima czy subfundusze db Funds FIO dostępne w m.in. w

Deutsche Banku)

- fundusze cyklu życia (polski fundusz

lokuje środki uczestników w jednostki kilku polskich lub

zagranicznych funduszy i odpowiada dodatkowo za wdrożenie strategii

cyklu życia, tak działają np. subfundusze PKO Zabezpieczenia Emerytalnego oraz

ING Perspektywa)

W przypadku polskich funduszy

lokujących środki w zagranicznych funduszach polskie towarzystwo

może dodatkowo zabezpieczyć ryzyko walutowe za pomocą instrumentów

pochodnych, które stają się częścią aktywów funduszu. Hedging

walutowy to sekret wyjątkowych wyników funduszy akcji japońskich

(w Polsce ING (L) Japonia oraz PKO Akcji Rynku Japońskiego) w

ostatnich latach – polscy inwestorzy nie odczuli osłabiania się

japońskiego jena do złotówki, tylko wzrost wartości japońskich akcji.

Nie każdy fundusz funduszy musi

lokować wszystkie środki w jednostki innych funduszy. W skład ich

aktywów mogą wchodzić również akcje czy obligacje nabyte

bezpośrednio na rynkach. Takie pozycje znajdziemy między innymi w

aktywach BPH Globalny Żywności i Surowców (na koniec grudnia

2014r. ok. 43% środków ulokowane było w jednostki innych funduszy,

a ok. 5% w akcje, np. polskich spółek Duon, Serinus oraz PCC

Rokita) oraz Noble Fund Africa and Frontier (na koniec grudnia 2014r. prawie 90% aktywów to jednostki innych funduszy, ale są też akcje

rumuńskiej spółki Electrica).

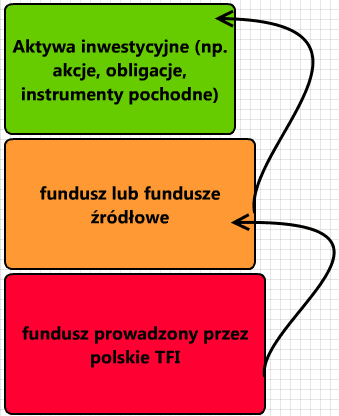

Jak działają fundusze funduszy?

Przyjrzyjmy się strukturze funduszu

inwestującego w jednostki innego funduszu. Na poziomie bazowym

znajdują się jakieś aktywa inwestycyjne (np. akcje czy obligacje).

To nasz „cukierek”. Ich utrzymanie generalnie nic nie kosztuje –

za posiadanie akcji czy obligacji nie jest pobierana opłata za

zarządzanie. Koszty występują jednorazowo w momencie transakcji

kupna i sprzedaży.

W te aktywa środki klientów lokuje

jakiś polski lub zagraniczny fundusz inwestycyjny. Może być to

fundusz aktywnie zarządzany, indeksowy lub notowany na giełdzie

ETF. Za utrzymanie środków w tych funduszach firmy zarządzające

aktywami pobierają stałą opłatę od aktywów. To pierwszy

„papierek” na naszym „cukierku”.

W jednostki tych funduszy środki

klientów lokuje polski fundusz inwestycyjny. Za utrzymanie środków

w tych funduszach polskie TFI pobiera kolejną warstwę opłaty za

zarządzanie. To kolejny „papierek”.

Tak można sobie wyobrazić cały

proces. Polskie TFI kupuje jednostki jakiegoś funduszu

inwestycyjnego, który kupuje jakieś aktywa finansowe stanowiące

„pracującą bazę” całej inwestycji:

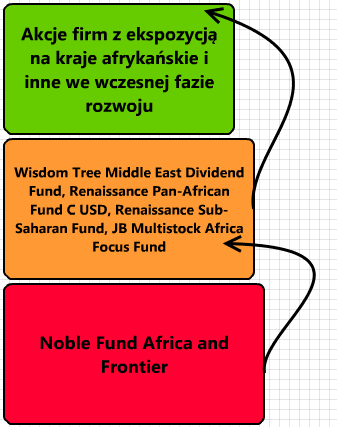

Tak to wygląda dla funduszu Noble Fund

Africa and Frontier:

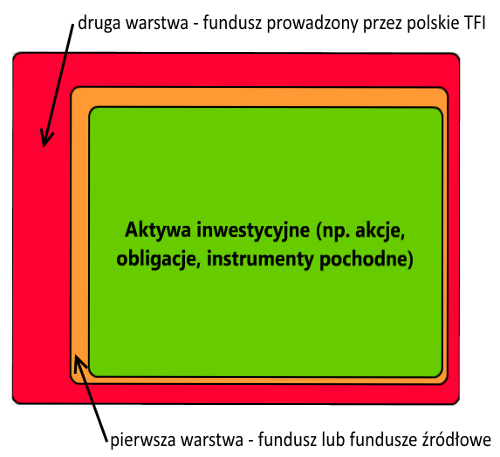

Czyli klient polskiego TFI prowadzącego

fundusz funduszy otrzymuje coś, co wygląda mniej więcej tak – na

samym dnie znajdują się produktywne aktywa inwestycyjne „zawinięte”

najpierw w pierwszy fundusz (lub kilka funduszy), a potem w drugi

fundusz:

A jeśli oszczędzamy za pośrednictwem

ubezpieczycieli życiowych na tzw. polisach inwestycyjnych dochodzi

jeszcze jeden „papierek” i jeszcze jedna warstwa opłat. Chodzi o

dodatkowe opłaty od aktywów dla ubezpieczycieli organizujących

ubezpieczenia inwestycyjne (więcej szczegółów). W tym przypadku narzędzie nazywa się

ubezpieczeniowy fundusz kapitałowy (UFK).

Tak można sobie wyobrazić cały

proces. Zakład ubezpieczeń (np. Generali, Skandia, Aegon) lokuje

100% środków w fundusz inwestycyjny lub jakiś fundusz funduszy.

Tak wygląda cały proces dla ubezpieczeniowego funduszu

kapitałowego, który lokuje 100% w jakiś fundusz funduszy.

Tak to wygląda dla Open Life – Noble

Fund Africa and Frontier UFK oraz Skandia – Noble Fund Africa and

Frontier UFK, dwóch ubezpieczeniowych funduszy kapitałowych, które

lokują 100% środków w fundusz funduszy Noble Fund Africa and

Frontier:

Czyli klient otrzymuje w tym przypadku

„cukierka” w trzech grubych „papierkach”. Produktywne aktywa

są „zawinięte” w kilka zagranicznych funduszy, w polski fundusz

funduszy, a na końcu w ubezpieczeniowy fundusz kapitałowy:

Jak pobierane są opłaty w funduszach

funduszy i na UFK?

Za każdą warstwę „papierków”

będziemy musieli zapłacić. Każdy z funduszy tworzących końcowy

produkt, czy to „czysty” fundusz funduszy czy ubezpieczeniowy

fundusz kapitałowy, będzie pobierać stałą opłatę za zarządzanie

aktywami.

Przyjrzyjmy się temu na naszym

dotychczasowym przykładzie, czyli funduszu Noble Fund Africa and

Frontier. Ile musi w praktyce zapłacić polski klient detaliczny,

żeby jego oszczędności miały szansę uczestniczyć we wzroście

akcji firm z Afryki i innych krajów we wczesnej fazie rozwoju?

W wersji pierwszej spójrzmy na

„czysty” fundusz Noble Fund Africa and Frontier. Towarzystwo

Noble Funds pobiera maksymalnie 4% aktywów rocznie w opłacie za

zarządzanie. Ale do tego dochodzą koszty utrzymania funduszy

źródłowych (np. Renaissance Sub-Saharan Fund, JB Multistock Africa

Focus Fund czy Wisdom Tree Middle East Dividend Fund), w tym koszty

transakcyjne. Ile to wszystko razem kosztuje?

Zajrzyjmy do kluczowych informacji dla

inwestorów (KIID), jednego z obowiązkowych dokumentów, które

muszą publikować regularnie polskie fundusze. Dowiemy się z niego,

że tzw. opłaty bieżące w funduszu Noble Fund Africa and Frontier

wyniosły w 2014 roku 5,94% bazowych aktywów funduszu. Około 4% to

opłata za zarządzanie dla Noble Fund, a reszta to przede wszystkim

opłaty dla funduszy źródłowych.

A co jeśli ktoś lokował środki

przez ubezpieczeniowy fundusz kapitałowy Noble Fund Africa and

Frontier w zakładzie ubezpieczeń Skandia czy Open Life? Wtedy musi

jeszcze doliczyć koszty utrzymania swojej polisy. W starych

ubezpieczeniach unit-linked normą były opłaty od aktywów na

poziomie 2-4% w skali roku. Obliczyłem, że dla mojej polisy było to w 2014 roku ok. 3,5% rocznie. Czyli gdybym w 2014 utrzymywał

oszczędności w ubezpieczeniowym funduszu kapitałowym Noble Fund

Africa and Frontier, bazowe aktywa inwestycyjne byłyby obciążone

opłatami w wysokości ok. 9,5% aktywów rocznie.

Innymi słowy, musiałyby wypracować w

2014 roku jakieś 10% zwrotu, żebym ja zobaczył na swoim UFK

dokładnie taką samą kwotę jak dwanaście miesięcy wcześniej.

Musiałyby zarobić 10%, żebym ja przez rok wyszedł na zero.

Przy okazji – zachęcam do zapoznania

się z eksperymentem myślowym, w którym sprawdziłem, jakie wyniki osiągnąłby wybitny inwestor Warren Buffet przez ostatnie dziesięć lat, gdyby jego aktywa inwestycyjne były obciążone opłatami od aktywów na poziomie 2-7% rocznie.

W długim terminie nawet opłaty rzędu

3-4% w skali roku zostawiają olbrzymi ślad na końcowym wyniku

inwestycji. A co dopiero opłaty rzędu 6-10% w skali roku obciążające

różne inkarnacje Noble Fund Africa and Frontier.

Przyznaję, że ten fundusz należy do

wyjątkowo drogich w utrzymaniu. Żeby pokazać trochę pełniejszy

obraz, zebrałem informacje o opłatach za zarządzanie i łącznych opłatach

bieżących w kilkunastu różnych funduszach funduszy różnego

typu. Ostatnia kolumna pokazuje szacunkowe, łączne koszty dla

kogoś, kto lokuje w ten fundusz oszczędności przez ubezpieczenie

unit-linked (tzw. polisę inwestycyjną) z rocznymi opłatami od

aktywów na poziomie 3%. Jeśli ktoś uważa, że są za wysokie,

niech doda 2% albo 1%. Opłaty na polisach mogą się od siebie

bardzo różnić. Ja przyjmuję 3% w skali roku, bo to odpowiada

opłatom na mojej, nie najgorszej i nie najstarszej umowie

(szczegóły).

Wyniki a opłaty

W poprzednich artykułach pokazywałem,

że stałe opłaty od aktywów, jakkolwiek się nie nazywają,

pomniejszają rentowność inwestycji. Polecam ich lekturę, żeby zbudować jakąś intuicję dotyczącą erozyjnej roli opłat od

aktywów (artykuł o opłatach za zarządzanie, o wynikach 12 polskich funduszy akcji oraz „teście” Warrena Buffeta). Polecam

również artykuł sprzed ponad roku o opłatach na polisach inwestycyjnych.

Trudno nie dostrzec wpływu opłat od

aktywów w długim okresie. Niestety w krótkim okresie dla

inwestorów indywidualnych i ich „doradców” ważniejsze jest coś

innego – wyniki za ostatnie kilkanaście miesięcy czy kilka lat

oraz próby przewidzenia, który fundusz lub klasa aktywów „da

zarobić” w kolejnych miesiącach.

Cóż, jeśli akcje afrykańskie

zanotują w jakimś roku 30% wzrostu (co na rynkach akcyjnych nie

jest wcale niewyobrażalne), 6-10% opłat od aktywów w różnych

inkarnacjach Noble Fund Africa and Frontier nie będzie dotkliwe.

Dlaczego? Ponieważ nawet lokując oszczędności w ubezpieczeniowe

fundusze kapitałowe powiązane z tym funduszem klient zarobi w tym

roku 20%.

Z tego powodu wysokie opłaty w

funduszach akcji amerykańskich, europejskich, azjatyckich czy

japońskich wydają się dzisiaj nieważne, ponieważ przez ostatnie

lata te rynki wypracowywały bardzo atrakcyjne stopy zwrotu. Klient

nie odczuwa wpływu tych opłat, szczególnie zestawiając swoje

wyniki z oprocentowaniem lokat bankowych czy funduszy mniej

rentownych rynków.

Tak samo wygląda sytuacja z funduszami

globalnych obligacji. Od kilkunastu lat w krajach rozwiniętych

spadają stopy procentowe, a to idealne warunki dla obligacji jako klasy aktywów. Stopy zwrotu są wysokie i – co bardzo ważne –

niespecjalnie zmienne. Z tego punktu widzenia 2,7% opłat bieżących

rocznie w funduszu światowych funduszy obligacji Pioneer Obligacji

Strategicznych nie ma znaczenia.

Jeśli ktoś uważa, że potrafi

osiągać co roku 15-20% stopy zwrotu na bazowych aktywach

inwestycyjnych i utrzymywać swoje oszczędności tylko i wyłącznie

na „wygrywających” rynkach i w topowych klasach aktywów, być

może opłaty od aktywów rzędu 5-8% nie robią na nim wrażenia.

Wciąż ponad 10% rocznie zostaje w jego kieszeni.

Nie należę do tej grupy. Uważam, że

konsekwentne przewidywanie trendów na rynkach jest bardzo trudne.

Nikt nie zna przyszłości. Nie mamy kontroli nad rynkami. Potrafią

zaskakiwać nawet bardzo doświadczonych inwestorów. Jeden z

legendarnych inwestorów Warren Buffet osiąga stopy zwrotu bliższe

10-12% w skali roku i – jak obliczyłem w tym artykule – nawet 2%

opłaty od aktywów rocznie w skali roku mocno zdemolowałoby

rentowność jego inwestycji. Skąd się bierze w nas lub w naszych

„doradcach” przekonanie, że potrafimy alokować kapitał

skuteczniej niż chociażby Warren Buffet?

W każdym razie, w krótkim okresie

możemy nie dostrzegać wpływu opłat od aktywów, ponieważ

jesteśmy skupieni na krótkoterminowych wynikach i/lub emocjach

związanych z aktywną spekulacją. Ale jedynymi wynikami, które tak

naprawdę się liczą, są wyniki w długim okresie. A w długim

okresie wpływ opłat od aktywów jest nie do przeoczenia.

Czy warto korzystać z funduszy

funduszy?

Fundusze funduszy to bardzo niespójna

grupa. Są wśród nich gotowe strategie inwestycyjne, np. fundusze cyklu życia ING Perspektywa czy PKO Zabezpieczenia Emerytalnego o rozsądnym poziomie opłat i praktycznym, nieangażującym charakterze. Te pierwsze są dostępne dla klientów indywidualnych z

obniżoną o 25% opłatą za zarządzanie dzięki IKE i IKZE Plus w NN TFI (wcześniej ING TFI) – to jeszcze bardziej obniża koszty i daje dostęp do korzyści podatkowych (więcej szczegółów o ulgach podatkowych i większa recenzja IKE Plus i IKZE Plus).

Fundusze funduszy zagranicznych to

praktyczne narzędzia dające dostęp do stosunkowo trudno dostępnych

z Polski rynków i klas aktywów na całym świecie. Występują

między nimi duże różnice w poziomie opłat bieżących. Nie każdy

fundusz pobiera prawie 6% w wersji czystej, jak Noble Fund Africa and

Frontier, i dodatkowe 1-4% w wersji UFK. Z niektórych z nich da się

skorzystać przy opłacie zbliżonej do 2% w skali roku (np. na IKE i IKZE w NN TFI - wcześniej ING TFI). To wciąż dużo i inwestorzy w długim okresie na

pewno to odczują, ale to i tak bez porównania mniej niż 6-10% w

droższych rozwiązaniach.

Fundusze funduszy polskich (np. BGŻ

SFIO, DB Funds FIO, niektóre subfundusze TFI Skarbiec czy ING Konto

Funduszowe SFIO) to propozycja dla tych, którzy chcą powierzyć

zarządzającym dobór różnych funduszy do jednego portfela, a sami

chcą tylko wybrać profil ryzyka. Za taką gotową strategię też

trzeba oczywiście dodatkowo zapłacić. Każdy powinien we własnym

zakresie ustalić, czy w jego przypadku warto, np. czy jest w stanie

obsługiwać tańsze alternatywy bez robienia sobie krzywdy.

Wśród najważniejszych alternatyw

trzeba wymienić:

a) samodzielne prowadzenie portfela

inwestycyjnego opartego o aktywa finansowe notowane na rynkach w

Warszawie, np. akcje spółek publicznych, obligacje skarbowe,

obligacje korporacyjne, przez rachunek maklerski,

b) samodzielne lokowanie oszczędności

w fundusze ETF notowane w Warszawie (dostępne są trzy) przez

rachunek maklerski,

c) samodzielne lokowanie oszczędności

w funduszach ETF notowanych na zagranicznych giełdach przez rachunek

maklerski z dostępem do zagranicznych rynków (np. w DM BOŚ, DIF

Broker, DeGiro czy SaxoBank)

d) alternatywą dla funduszy funduszy

polskich jest samodzielne prowadzenie jednej lub kilku inwestycji w

funduszu parasolowym (np. przez BossaFund lub SFI mBanku) lub poza

nim.

Tutaj wszystkie artykuły na temat polis inwestycyjnych, funduszy inwestycyjnych oraz prywatnej emerytury.

Zapraszam do zapisywania się na bezpłatny, e-mailowy tygodnik Moja Przyszła Emerytura – co niedzielę podsumowanie tygodnia, zapowiedzi oraz coś ekstra.

Lubię gdy w artykułach pojawiają się liczby. Z matematyką i liczbami trudno dyskutować.

OdpowiedzUsuńNatomiast przyjąłeś kilka założeń, które mogą znacząco wpłynąć na odbiór artykułu. I które chciałbym wskazać. Szczególnie w kontekście opakowania funduszy w formie polisy inwestycyjnej.

Wiem, temat rzeka - głównie z powodu (skądinąd błędnego) przekonania, że inwestowanie w polisach musi oznaczać blokadę kapitału lub wysokie opłaty likwidacyjne. Zapewniam - nie musi. Ale - proponuję tę kwestię pozostawić i skupić się na samych opłatach.

1. Przyjąłeś do ostatniej tabelki poziom opłat w polisie na poziomie 3%. W rzeczywistości średni koszt polisy to około 2%. Napisałem 3 lata temu poradnik porównujący ponad 80 takich produktów. Inwestor, który dobrze szukał mógł inwestować w produkt z kosztem 0,9% w skali roku (dawne produkty Nordea z ponad 100 funduszami). Produkt, który posiadasz to bardzo stary produkt Skandii, dodatkowo z niską składką inwestycyjną i (jak dobrze pamiętam w wersji bezskładkowej, która powiększa koszty do maksymalnej wysokości).

Czyli opłaty można było uwzględnić na poziomie chociaż 2%.

2. Pokazałeś wpływ opakowania w formie polisy funduszy krajowych TFI. I - co gorsza - funduszy krajowych TFI inwestujących w zagraniczne fundusze. Zabrakło informacji o czystych funduszach zagranicznych dostępnych w polisach inwestycyjnych. Tych, które pobierają nie 4% rocznie, ale ich wewnętrzne opłaty są najczęściej niższe niż 2%. Jeżeli na to nałożymy koszt polisy na poziomie 1,5% do 2% ... to okazuje się, że suma opłat jest niższa niż funduszu zagranicznego z oferty krajowego TFI (z reguły 4% plus koszt funduszu zagranicznego).

Czyli przy inwestowaniu na rynkach zagranicznych mamy sumę kosztów polisy na poziomie 4% kontra funduszy 'krajowych TFI' na poziomie 5,5-6%.

Myślę, że warte wyjaśnienia i omówienia.

Każde miejsce do inwestowania jest dobre - o ile jest dobrze dobrane, a inwestor wie i rozumie jak z niego korzystać.

Dzięki za komentarz, nie za bardzo chce mi się po raz kolejny dyskutować z ideologią sprzedawców ubezpieczeń unit-linked. W tekście zaznaczyłem, skąd bierze się 3% i że jeśli ktoś uważa tę wartość za wysoką, niech podstawi sobie 2% albo 1%. Kompletnie nie pisałem nic o blokowaniu pieniędzy - nie o tym jest ten artykuł, ale rozumiem, że nie przeoczysz żadnej szansy, żeby zamieszać ludziom w głowach na temat tzw. polis inwestycyjnych, nawet jeśli sprawia to, że komentarz jest częściowo nie na temat.

UsuńCo do funduszy zagranicznych towarzystw przez UFK - to generalnie prawda. Dla jaj sprawdziłem sprawozdania wszystkich UFK dostępnych u mojego ubezpieczyciela. Zgadnij, co z nich wynika. W pierwszej dziesiątce funduszy o największych aktywach jest tylko jeden UFK lokujący środki w fundusze zagraniczne (Templeton Global Total Return), reszta to polskie fundusze (np. Union Investment i Legg Mason). Czyli z punktu widzenia przeciętnego właściciela tego typu polisy mówisz o możliwości, z której niewiele osób nawet korzysta.

Nie mówiąc o tym, że jeśli dysponujesz wiedzą i kapitałem, żeby lokować oszczędności na zagranicznych rynkach, możesz zrobić to za pomocą zagranicznych funduszy ETF przez biura maklerskie (więcej na końcu tekstu). Opłaty od aktywów na poziomie 0,2-0,5% w skali roku. Najlepsze jest to, że przy tego typu opłatach mniej ważna staje się to mityczne aktywne zarządzanie funduszami, które promujesz jako domyślną formę działania. Można spokojniej utrzymywać gdzieś oszczędności w długim terminie, ponieważ nie przejadają ich opłaty od aktywów. Nie trzeba podejmować DODATKOWEGO ryzyka związanego z aktywną spekulacją.

Cóż Remigiusz, musimy pogodzić się z tym, że inaczej patrzymy na cały problem. Czasami mam wrażenie, że Ty i całe środowisko sprzedawców polis inwestycyjnych promujecie antylogikę i antymatematykę oszczędzania. Wiem, że mieszkamy w tym samym mieście - musimy się kiedyś spotkać i spisać protokól rozbieżności ;)

Moim zdaniem, jeśli obecnie polski inwestor ma dostęp do ETFów akcji globalnych, w których całkowity, roczny poziom opłat to 0,2% - 0,3%, a dzięki któremu mamy bardzo szeroką dywersyfikację na różne rynki i waluty, to, o ile nie jesteśmy przekonani, że wiemy lepiej niż cały rynek które branże/kraje będą się szybciej niż ten globalny rynek rozwijały, to takie fundusze załatwiają sprawę inwestowania dla 95% długoterminowych inwestorów. Próby typowania pojedynczych spółek czy krajów to moim zdaniem ruletka, no chyba, że mamy dostęp do informacji, do których nie mają dostępu inni inwestorzy (a raczej zarządzający funduszami hedgingowymi czy osoby obracające się w kręgach osób mających wpływ na politykę).

Usuńwitam , a ja mym pytanie czy dalej mozna zalozyc konto ike plus ing przez internet bez problemow czy sie cos zmienilo, pozdrawiam

OdpowiedzUsuńNadal można - może Pan / Pani to zrobić przechodząc przez ten odnośnik Pozdrawiam, proszę wracać!

UsuńWitam,

OdpowiedzUsuńad rem. postu Autora i polemiki p, Remigiusza; przeprowadziłem pewien ekspetyment - porównałem pewne modele, aby w kliniczny sposób sprawdzić które narzędzie przyniesie największe dochody w długim okresie. Oto założenia (z którymi można polemizować - ale generalnie starałem się o ich urealnienie):

Okres oszczędzania: 30 lat

Składka miesięczna: 100zł

Zakładana, długoletnia stopa zwrotu z giełdy: 7%

Do porówniania biorę następujące narzędzia, łącznie z OFE (chodzi mi tylko i wyłącznie o porównianie modelowe)

a) OFE: opłata administracyjna 1.75% składki + 0.54% za zarządzanie od aktywów

b) ETF fundusz indeksowy na WIG20: prowizja maklerska 0.39% min. 3zł + 0.5% za zarządzanie

c) TFI polskie fundusze akcyjne: opłata za zarządzanie 3.5% rocznie; zgodnie z wyliczeniami Autora w poprzednim poście, 12 wybranych funduszy akcyjnych średnio "pobiło rynek" o 0.7% - biorę to pod uwagę w obliczeniach; podatek Belki co rok ze względu na zmianę funduszy

d) TFI "w parasolu" polskie fundusze akcyjne: j.w. ;ale podatek Belki na koniec oszczędzania

e) UFK inwestujące w TFI polskich funduszy akcyjnych: opłata administracyjna 10zł/mies.+ opłata za zarządzanie 2%; założenie: doradcy, poprzez odpowiedni dobór funduszy, potrafią pobić rynek jeszcze 2x lepiej niż zarządzajęcy TFI - czyli premia za zarządzanie będzie 1.4% w UFK + 0.7% w TFI

Oto wyniki eksperymentu - stan konta i zysk po 30 latach oszczędania (zaokrąglone do 1,000)

OFE:zysk 72,000

ETF: zysk 57,000; w przypadki opakowania w IKE 71,000; w przypadku IKZE 78,000

TFI: zysk 26,000

TFI parasolowe: zysk 29,000; w przypadki opakowania w IKE 36,000; w przypadku opakowaia w IKZE 40,000

UFK: zysk 18,000

Jestem mocno poruszony rezultatami - bo jak już pisałem w innym komentarzu, 4 lata temu, skutecznie sprzedano mi 2 polisy UFK ("na szczęście" tylko 10 letnie...)

(Michał, jeżeli chcesz to mogę podesłać 'excela' z wyliczeniami do weryfikacji - ale cyfry nie kłamią)

Pozdrawiam,

Marcin

Hej, znasz mój email, wyliczenia z przyjemnością przejrzę. Pozdrawiam, proszę wracać!

UsuńWitam

UsuńStawiam, że obecnie ludzie maja większą świadomość w inwestowaniu i omijają polisy. Chętnie zobaczyłbym wykres słupkowy sprzedaży polis w latach... Niestety większość ludzi ma "stare" polisy w opłatą za administrowanie 3-4% rocznie od wartości rachunku. Na tą chwilę muszą tam zarządzać i czekać aż zostaną uwolnieni z opłaty likwidacyjnej (jak dotąd jeden sprzedawca to zrobił)...

Fantastyczny komentarz, nowa ideologia sprzedawców polis inwestycyjnych jest taka, że średnia opłat jest już niższa, tyle że ma to znaczenie wyłącznie dla nowych klientów, a starzy podpisywali kilkunasto i kilkudziesięcioletnie umowy, przy czym opłaty na poziomie 3-4% aktywów rocznie były normalnością. Zresztą nawet w nowych rozwiązaniach przy niskich składkach (a na takie stać zdecydowaną większość klientów), opłaty są nadal niebanalne - nawet 2-3% w skali roku, to majątek przez kilkanaście lat.

UsuńJestem też zainteresowany statystykami trwających i zakończonych umów o tzw. polisy inwestycyjne. W tej chwili w debacie o niej nie ma żadnych faktów. Jedna grupa to fanatyczni sprzedawcy, którzy uznają je za ósmy cud świata, ponieważ zostali do tego "zaprogramowani" przez prowizje od sprzedaży, a druga grupa widzi tylko skrajnie negatywne przypadki, powtarza emocjonalne hasła i ogólnie się nakręca. Z checią podjąłbym się badania trwających i zakończonych umów np. o unit-linki pod kątem ich przeciętnego wyniku, zestawienia z głównymi punktami odniesienia (jak oprocentowanie lokat, indeksy giełdowe czy proste portfele z alokacją w fundusze akcji i obligacji). Chętnie dowiedziałbym się, np.:

- czy polisy z dostępem do większej ilości funduszy pozwalają statystycznemu właścicielowi osiągać wyższą stopę zwrotu niż z mniejszą liczbą funduszy,

- czy polisy samoobsługowe są statystycznie korzystniejsze niż polisy zarządzane "odgórnie"

Takich pytań jest wiele. Fantastyczne jest to, że nie znamy na nie odpowiedzi. Nikt tego nie zbadał. Dane nie są otwarte. Dlatego wszyscy mogą "udowodnić" wszystko pisząc jakieś niestworzone historie na temat polis inwestycyjnych, a sprzedawcy opowiadają, co chcą i nikt nie jest tego w stanie zweryfikować.

Pozdrawiam, proszę wracać!